Nos últimos anos, com o aumento da inflação e queda na atratividade da Poupança, muitos brasileiros começaram a se interessar por investimentos em Renda Fixa. Dentro deste cenário, uma das aplicações mais procuradas é a LCI do Itaú.

O Banco Itaú é, sem dúvidas, um dos maiores bancos de nosso país e, por isso, o investimento em LCI atrai muitos correntistas.

Mas você sabe responder se este é um bom investimento?

Você sabe quais são as principais características da LCI do Banco Itaú? Você seria capaz de compará-lo com outros investimentos disponíveis no mercado?

Se a resposta foi “não” para algumas das perguntas acima, recomendamos a leitura atenta deste artigo.

Tópicos

O que é LCI?

A sigla LCI tem o seguinte significado: Letra de Crédito Imobiliário. Se você ainda está confuso, saiba que este é um investimento em Renda Fixa criado com a finalidade dos bancos captarem recursos no mercado para oferecerem linhas de financiamentos imobiliários para seus clientes.

Na prática, o investidor que aplica seu dinheiro em LCI empresta para o banco e recebe este dinheiro acrescido de juros no futuro.

Este é o mesmo mecanismo de funcionamento básico dos outros famosos investimentos em Renda Fixa: LCA e CDB.

Uma das características da LCI que mais atraem os investidores iniciantes é a isenção de Imposto de Renda. Mas saiba que nem sempre esta isenção garante que a LCI seja a melhor opção do mercado.

Valores para aplicação

O valor mínimo para fazer um investimento na LCI do Itaú é alto: R$ 100.000 (cem mil reais).

Prazos

O prazo mínimo do investimento é de 6 meses.

Para investidores que queiram investir por mais de 6 meses, o prazo máximo da LCI do Itaú deverá ser negociado no momento da aplicação.

Resgate

A LCI do Itaú não oferece a possibilidade de resgate antes do prazo acordado no momento do investimento.

Ou seja, após definir o prazo da aplicação, o investidor ficará com o dinheiro “preso” e só poderá efetuar o resgate no término deste período.

Disponibilidade

O investimento em LCI do Itaú só está disponível para clientes “Itaú Personnalité“.

Caso você seja um cliente “Itaú Uniclass” e tenha a intenção de aplicar em Renda Fixa terá que se contentar com as demais aplicações deste banco: CDB, Compromissada ou Fundos DI.

Rentabilidade da LCI do Itaú

A rentabilidade da LCI do Itaú é pós-fixada e atrelada ao CDI.

Entretanto, o Banco Itaú não informa exatamente qual o percentual do CDI utilizado para o cálculo da rentabilidade da LCI.

Após ligarmos para o Itaú (telefones: 4004-4828 para capitais e regiões metropolitanas ou 0800-970-4828 para demais localidades), fomos informados de que a negociação da rentabilidade da LCI é feita individualmente, levando em consideração o perfil do investidor.

Segue o texto retirado do próprio site do Itaú que explicita esta política do banco:

“No Itaú Personnalité, valorizamos o relacionamento com nossos clientes. Seu volume global é sempre levado em conta para oportunidades diferenciadas em investimentos.

O volume global é a soma dos valores investidos em CDB, operações compromissadas, poupança, previdência, fundos e ações da Itaú Corretora.”

Na prática o recado dado pelo Banco Itaú é o seguinte: quanto mais dinheiro você investir em nosso banco, maior será a remuneração que iremos te oferecer.

Sendo assim, caso você possua o valor mínimo de R$ 100.000 e queira investir na LCI do Itaú deverá entrar em contato com o seu gerente ou com um consultor de investimento do Itaú (através dos telefones mencionados acima) para saber qual a rentabilidade oferecida para o seu perfil.

Como saber se a rentabilidade oferecida é boa?

Para saber se a rentabilidade oferecida pela LCI do Itaú é realmente boa, você precisa fazer uma análise comparativa com as demais opções de investimentos similares disponíveis no mercado.

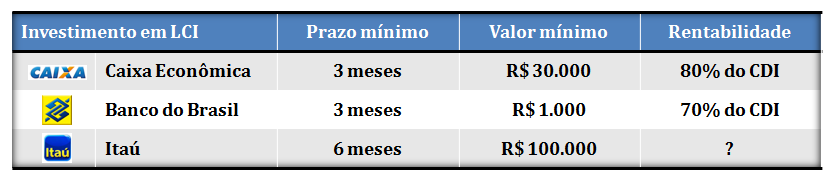

Para isto, a nossa dica é comparar com as rentabilidades e condições oferecidas tanto pela LCI da Caixa Econômica Federal (CEF) quanto pela LCI do Banco do Brasil (BB):

Reparem que o investimento mínimo de R$ 100.000 da LCI do Itaú é muito superior ao investimento das demais LCIs da Caixa (R$ 30.000) e do Banco do Brasil (R$ 1.000).

Além disso, o prazo mínimo da LCI do Itaú também é maior.

Sendo assim, fica nítido que a LCI do Itaú não é voltada ao pequeno investidor e por exigir investimento mínimo de R$ 100.000 acreditamos que ela precise oferecer rentabilidade superior a 80% do CDI para se tornar atrativa.

Simulador da LCI do Itaú

Para fazer suas próprias simulações, recomendamos o acesso à nossa calculadora de LCI.

Considerações Finais

Aprendemos neste artigo as principais características da LCI do Itaú:

- Investimento mínimo de R$ 100.000

- Prazo mínimo para resgate de 6 meses

- Disponibilidade para clientes “Itaú Personnalité”

- Rentabilidade pós-fixada, atrelada ao CDI e variável de acordo com o perfil do investidor

Fizemos uma comparação com a LCI do Banco do Brasil e da Caixa Econômica Federal e observamos que ambos apresentam vantagens sobre o investimento do Itaú: menores valores para investimento inicial e prazos de resgate mais curtos.

Como a rentabilidade da LCI do Itaú deve ser negociada diretamente com o seu gerente, aconselhamos que exija um rendimento superior a 80% do CDI.

Para conhecer as características de outros investimentos nos principais bancos, recomendamos a leitura de nossa série especial sobre o tema:

- Caixa Econômica Federal: LCI, CDB ou Super X Cap.

Como o nosso blog é um espaço totalmente gratuito, gostaríamos de pedir sua ajuda na divulgação deste conteúdo nas redes sociais.

É fácil e rápido, basta compartilhar no Facebook. É de graça para você, mas tem um imenso valor para a manutenção deste blog no ar!

Data da última atualização desta matéria: agosto de 2016.

Engenheiro apaixonado pelo mundo dos investimentos e finanças pessoais. Conversando com amigos e familiares percebeu a dificuldade das pessoas em gerenciar seu dinheiro e por isso criou este espaço para auxiliar pessoas comuns a tomarem as melhores decisões rumo à prosperidade financeira.

8 respostas

Seria possivel me enviar uma atualizaçao das taxas cobradas pelos maiores bancos no caso da LCI , LCA e LC ?

Olá, Felipe.

Não temos esse tipo de serviço.

O que tínhamos mais próximo do seu pedido era a divulgação mensal dos 10 melhores investimentos para a renda fixa.

Entretanto, essa seção foi descontinuada.

Abraço

Boa noite! Adorei a sugestão do dr. Rui.

A tabela já existe no site?

Dr. Rui diz

12/10/2016 às 02:01

Seria interessante ver uma tabela dos LCI, LCA, LC dos maiores bancos operadores no Brasil, uma tabela semelhante aquele que voces apresentaram da 1- Caixa, 2- B/Brasil, 3- Bradesco, 4- Santander etc

Antonia,

Como as taxas oferecidas pelos bancos de grande porte são bem pequenas, optamos por fazer um levantamento mensal com os 10 melhores investimentos da Renda Fixa a partir de títulos disponíveis em corretoras e nos bancos de médio porte.

Segue o link: https://megainvestimentos.com/os-10/

Um abraço e bons investimentos!

Não compensa o LCI do BB, estão cobrando uma taxa de 70 reais. Fiz duas aplicações de 1000 e estou com ódio, me sentindo enganada por esse banco. Imagine uma aplicação de 1000 (70% do CDI), o seu lucro vai quase todo pro banco, é melhor ficar com a poupança. E pra quem tem muito pra investir, o retorno oferecido pelo BB não compensa, é bem melhor procurar uma corretora ou um banco privado.

Olá, Karen.

Você tem toda razão. As taxas e condições oferecidas pelos grandes bancos são horríveis.

Entendemos que para os mais conservadores, o Tesouro Direto pode ser uma alternativa bastante interessante. Para aqueles com o perfil um pouco menos conservador, vale a pena buscar os produtos de Renda Fixa dos bancos de médio porte.

Obrigado pelo relato!

Um abraço

Seria interessante ver uma tabela dos LCI, LCA, LC dos maiores bancos operadores no Brasil, uma tabela semelhante aquele que voces apresentaram da 1- Caixa, 2- B/Brasil, 3- Bradesco, 4- Santander etc

Rui, ótima ideia a sua. Sugestão anotada. Estamos finalizando um novo projeto para o blog, mas assim que atualizarmos as taxas pagas pelos bancos, faremos um artigo comparando todos os grandes bancos. Obrigado pela sua contribuição.