O investimento no Tesouro Direto (títulos públicos) já foi abordado em nosso artigo sobre as principais opções de Renda Fixa.

Entretanto, por ser considerado o investimento mais democrático para o pequeno investidor, com aplicações iniciais partindo de R$ 30,00, entendemos que o assunto merece um artigo exclusivo para abordar todas as particularidades desta opção da Renda Fixa.

Além da baixa aplicação inicial, o Tesouro Direto também é considerado o investimento mais democrático porque a remuneração de um pequeno investidor que aplica R$ 30,00 é a mesma de um grande investidor que faça uma aplicação de R$ 1.000.000,00.

Ressaltamos que apesar de ser o investimento teoricamente mais democrático, o Tesouro Direto nem sempre oferece as maiores rentabilidades do mercado.

A composição da carteira de investimentos de cada investidor deve ser montada para atender às diversas variáveis envolvidas, como, por exemplo, valor total a ser investido e prazo para resgate do dinheiro.

Tópicos

- 1 O que é o Tesouro Direto?

- 2 Tesouro pré-fixado

- 3 Tesouro IPCA+

- 4 Tesouro pré-fixado com juros semestrais e Tesouro IPCA+ com juros semestrais

- 5 Tesouro Selic

- 6 Aplicação mínima

- 7 Aplicação máxima

- 8 Preços e taxas (remuneração) dos títulos públicos disponíveis em 26/11/15

- 9 Curiosidades e números do Tesouro Direto

- 10 Liquidez

- 11 Como investir

- 12 Tributação e Taxas

- 13 Riscos

- 14 Resumo

O que é o Tesouro Direto?

É um programa do Tesouro Nacional (governo brasileiro), que negocia títulos públicos federais, por meio da internet, para pessoas físicas.

Concebido em 2002, esse programa surgiu com o objetivo de democratizar o acesso aos títulos públicos, ao permitir aplicações com apenas R$ 30.

Antes do Tesouro Direto, o investimento em títulos públicos por pessoas físicas era possível somente indiretamente, por meio de fundos de renda fixa que, por cobrarem elevadas taxas de administração, reduziam a atratividade desse tipo de investimento.

O objetivo principal do Tesouro Direto é captar recursos para financiar atividades do Governo Federal em áreas como saúde, educação e infraestrutura.

Desta forma, ao comprar um título público, você estará emprestando dinheiro ao Governo. Em contrapartida, você receberá, no prazo estipulado, o que você emprestou mais os juros do período.

O site do Tesouro Direto é muito completo e possui vários vídeos explicativos sobre este investimento.

Abaixo, você poderá assistir ao vídeo oficial que fala sobre esta opção da Renda Fixa:

O Tesouro Direto oferece títulos pré-fixados e pós-fixados:

- Pré-fixados: você sabe exatamente a rentabilidade que irá receber se mantiver o título até a data de vencimento.

- Pós-fixados: a rentabilidade é determinada de acordo com o desempenho de um indexador e só é conhecida efetivamente no momento do resgate da aplicação (final do investimento).

Os indexadores utilizados pelo Tesouro Direto são a inflação (IPCA) e a taxa básica de juros (Selic).

Atualmente, existem cinco opções de títulos públicos no Tesouro Direto:

- Tesouro pré-fixado

- Tesouro pré-fixado com juros semestrais

- Tesouro IPCA+

- Tesouro IPCA+ com juros semestrais

- Tesouro Selic

É importante destacar que os títulos públicos podem ser vendidos antes do prazo final do investimento. Contudo, nestas situações, o investidor pode receber um valor menor ou maior do que fora pactuado no momento da compra.

Isto acontece porque os valores dos títulos públicos oscilam durante o período de vigência do investimento, o que pode levar a uma valorização ou desvalorização.

A única exceção é o Tesouro Selic, que sempre apresenta rentabilidade positiva.

Portanto, é importante se planejar antes de adquirir títulos públicos que possam apresentar rentabilidade negativa (Tesouro pré-fixado e Tesouro IPCA+).

Para não correr o risco de perder dinheiro, recomendamos não vender os títulos antes do vencimento.

Levando o título até o final, você garante que receberá as taxas pactuadas no momento da aplicação, independente das oscilações que ocorrerem durante o período de vigência da sua aplicação.

A seguir, são apresentados estes títulos públicos em maiores detalhes.

Tesouro pré-fixado

Como o próprio nome diz é um título pré-fixado, onde o investidor tem o conhecimento da taxa que receberá já no momento da compra do título.

Este papel é indicado quando a taxa básica de juros (Selic) e a inflação (IPCA) estão elevadas, mas existe a perspectiva de queda em curto e médio prazo.

Desta maneira, o investidor consegue manter sua rentabilidade elevada mesmo após uma possível queda da Selic e do IPCA.

Conforme mencionado anteriormente, este título público pode apresentar rentabilidade negativa se for resgatado antes do prazo pactuado no momento da aplicação.

Sendo assim, a recomendação é para que o investidor se programe para que consiga manter o investimento até o vencimento do título e receba as taxas definidas no momento da aplicação.

Tesouro IPCA+

Título pós-fixado que remunera de acordo com a variação do IPCA (indicador oficial da inflação).

Este título público proporciona rentabilidade real, pois seu rendimento é composto por duas parcelas:

Variação da inflação (IPCA) + Taxa de juros pré-fixada

Sendo assim, a principal atração deste título é a garantia de sempre ganhar da inflação.

A rentabilidade real (descontada a inflação do período) é dada pela taxa de juros pré-fixada, estabelecida no momento da aplicação.

A compra deste título é recomendada quando existe a expectativa de elevação dos preços (aumento da inflação).

Assim como o “Tesouro pré-fixado”, este título pode apresentar rentabilidade negativa. Por este motivo, o aconselhável é se programar para não precisar resgatar o investimento antes do prazo combinado e, assim, evitar a possibilidade de perdas de capital.

Tesouro pré-fixado com juros semestrais e Tesouro IPCA+ com juros semestrais

A lógica destes títulos públicos é semelhante aos seus correspondentes (pré-fixado e IPCA+) com a única diferença de haver o recebimento dos rendimentos com uma periodicidade de seis meses (juros semestrais).

Já no “Tesouro pré-fixado” e “Tesouro IPCA+” todo o rendimento é recebido apenas no final da aplicação.

Cabe destacar que no pagamento destes rendimentos semestrais também há incidência de Imposto de Renda (IR), obedecendo à tabela regressiva (apresentada mais adiante neste artigo no item “Tributação e Taxas”).

Deste modo, se você planeja reinvestir os valores recebidos a cada seis meses, é mais interessante investir em um papel que não paga juros semestrais, pois o valor gasto com o pagamento do Imposto de Renda será regressivo e, portanto, menor.

Contudo, caso a sua intenção seja utilizar parte do rendimento recebido semestralmente para complementar sua renda, talvez seja mais interessante optar pelos títulos públicos com juros semestrais apesar da menor rentabilidade final.

De forma direta, os juros semestrais representam uma antecipação do pagamento da rentabilidade do título. Não significam, portanto, uma rentabilidade adicional.

Já nos títulos públicos que não pagam juros semestrais, toda a rentabilidade é acumulada e paga somente no seu vencimento.

Tesouro Selic

Título pós-fixado que remunera de acordo com a variação da taxa básica de juros (Selic).

Sendo assim, é um grande atrativo para períodos nos quais a Taxa Selic se encontra elevada.

Além disso, representa uma ótima opção para investidores mais conservadores, já que a venda deste papel antes do prazo de vencimento não acarreta perdas.

Isso ocorre porque o “Tesouro Selic” é o único título do Tesouro Direto que sempre apresenta rentabilidade positiva.

Este título público não oferece a opção de pagamento de juros semestrais. Desta forma, o resgate da aplicação é feito apenas no vencimento do título.

Aplicação mínima

R$ 30,00 (trinta reais).

Aplicação máxima

O limite mensal é de R$ 1.000.000,00 (um milhão de reais).

Ressalta-se que não há limite para vendas. Sendo assim, caso você tenha R$ 2.000.000,00 (dois milhões de reais) aplicados no Tesouro Direto, você poderá efetuar a venda / resgate de todo o seu dinheiro num único mês.

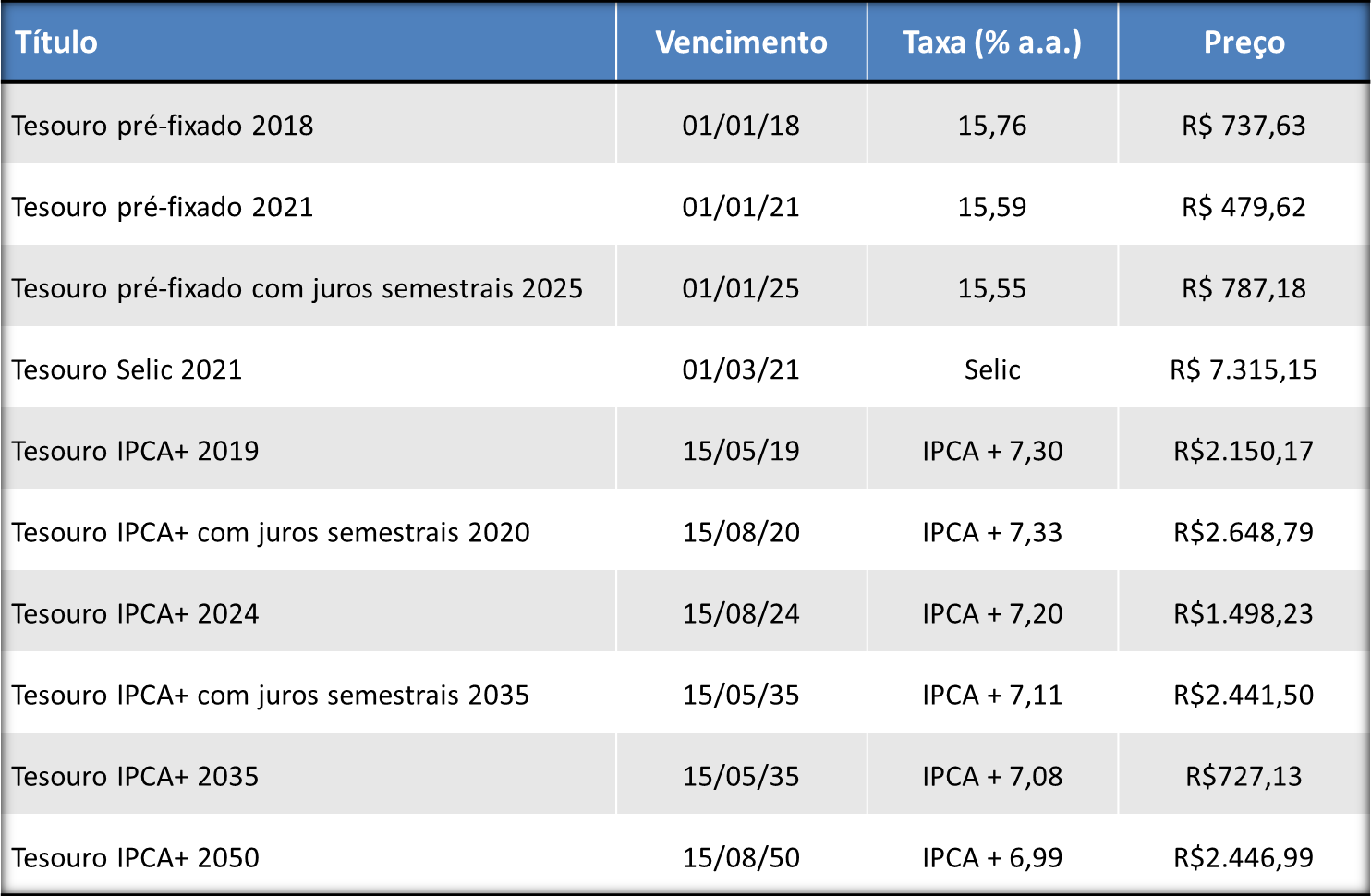

Preços e taxas (remuneração) dos títulos públicos disponíveis em 26/11/15

No momento da elaboração deste artigo, o Tesouro Direto disponibilizava as seguintes opções:

A quantidade mínima de compra é a fração de 0,01 título, ou seja, 1% do valor de um título, desde que respeitado o valor mínimo de R$ 30,00.

O investidor pode comprar 0,01 título; 0,02 título; 0,03 título e assim por diante.

Curiosidades e números do Tesouro Direto

O Tesouro Direto ultrapassou a marca de 230.000 investidores cadastrados em 2015, representando um aumento em torno de 80% em relação ao ano de 2014.

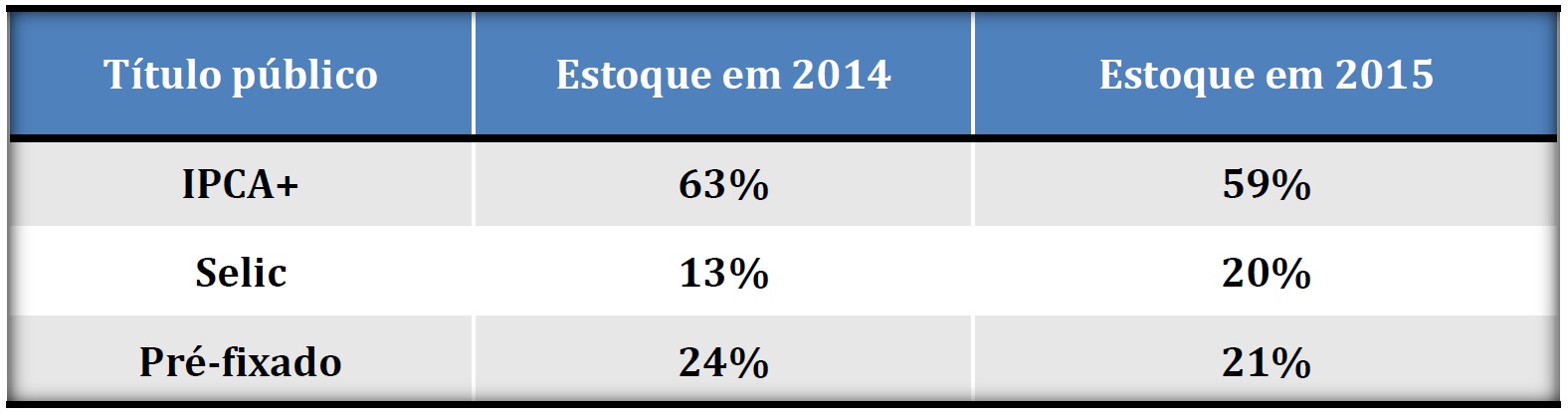

A soma das aplicações neste tipo de investimento atingiu cerca de R$ 25 bilhões no final de 2015 e o título público com maior preferência dos investidores continua sendo o “Tesouro IPCA+”.

Pela análise dos dados é possível observar o aumento da compra do “Tesouro Selic”, o que sugere a migração de recursos da poupança para este tipo de investimento.

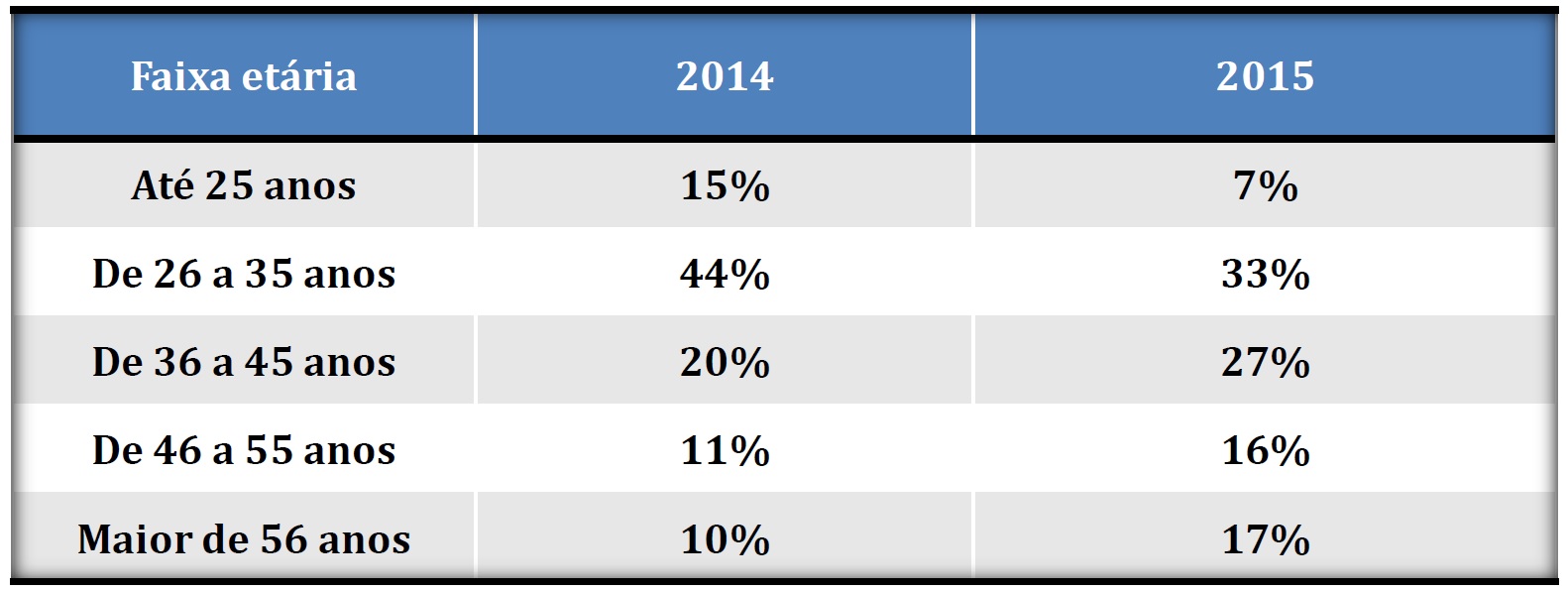

O Tesouro Direto disponibiliza também a distribuição dos investidores por faixa etária.

Em 2014, mais de 50% dos investidores possuíam menos de 36 anos. Entretanto, nota-se que a partir de 2015 houve um incremento considerável dos investidores nas faixas etárias mais avançadas.

Liquidez

Apesar dos prazos para resgate serem relativamente longos (atualmente o menor prazo é em torno de 2 anos e o maior de 35 anos!), o Tesouro Direto garante a recompra diária dos seus títulos públicos, ou seja, o investidor possui liquidez diária e poderá vender antecipadamente os títulos adquiridos.

Essa opção de venda dos títulos pelos investidores será aberta todos os dias úteis, a partir das 18h, e encerrada às 5h do dia seguinte.

Nos fins de semana e feriados, essa funcionalidade será oferecida o dia inteiro.

Em relação às compras dos títulos públicos, os investidores podem efetuá-las todos os dias, entre às 9 horas de um dia às 5 horas do dia seguinte.

Nos fins de semana, é possível comprar entre às 9 horas de sexta-feira às 5 horas de segunda-feira, ininterruptamente.

Em todos os casos, as transações serão executadas sob os últimos preços de fechamento de mercado disponíveis.

Novamente ressaltamos que nos casos de venda antes do prazo de vencimento dos títulos pré-fixados e IPCA+, o investidor pode receber um valor menor ou maior do que fora investido, dependendo da oscilação do papel.

A única exceção é o Tesouro Selic, que sempre apresenta rentabilidade positiva.

Sendo assim, mantemos nossa recomendação para que o investidor se programe para comprar títulos nos quais ele tenha maior certeza de que conseguirá levar o investimento até o prazo de resgate definido.

Para entender de forma mais aprofundada as motivações para as oscilações nos preços dos títulos, recomendamos que assista ao vídeo abaixo.

Como investir

Não é possível efetuar diretamente a compra dos títulos públicos junto ao Tesouro Direto.

Para realizar este investimento você precisa obrigatoriamente abrir conta em uma instituição financeira habilitada (agente de custódia) para intermediar suas transações com o Tesouro.

Essa instituição financeira pode ser um banco ou uma corretora independente e o site do Tesouro Direto disponibiliza a relação das instituições habilitadas a operar com títulos públicos.

Atualmente estamos monitorando as três principais corretoras do mercado (Easynvest, XP Investimentos e Rico), mas a escolha é sempre algo muito pessoal e varia de acordo com o perfil de cada investidor.

Os títulos públicos são registrados sob a titularidade do comprador, no ambiente seguro da BM&FBOVESPA, podendo ser consultado a qualquer tempo por meio do seu extrato no site do Tesouro Direto.

Isto reforça a segurança do Programa, pois permite ao investidor mudar de instituição financeira, na eventualidade de problemas com o seu agente de custódia original, sem colocar em risco a sua aplicação.

Cabe ressaltar que os títulos públicos são negociados apenas escrituralmente, isto é, não existe um documento físico que represente o título.

Mais uma vez iremos recorrer ao vídeo oficial do Tesouro Direto contendo todos os passos para você iniciar seus investimentos em títulos públicos:

Tributação e Taxas

Assim como os investimentos em LC e CDB, o Tesouro Direto sofre a incidência de dois impostos, a saber:

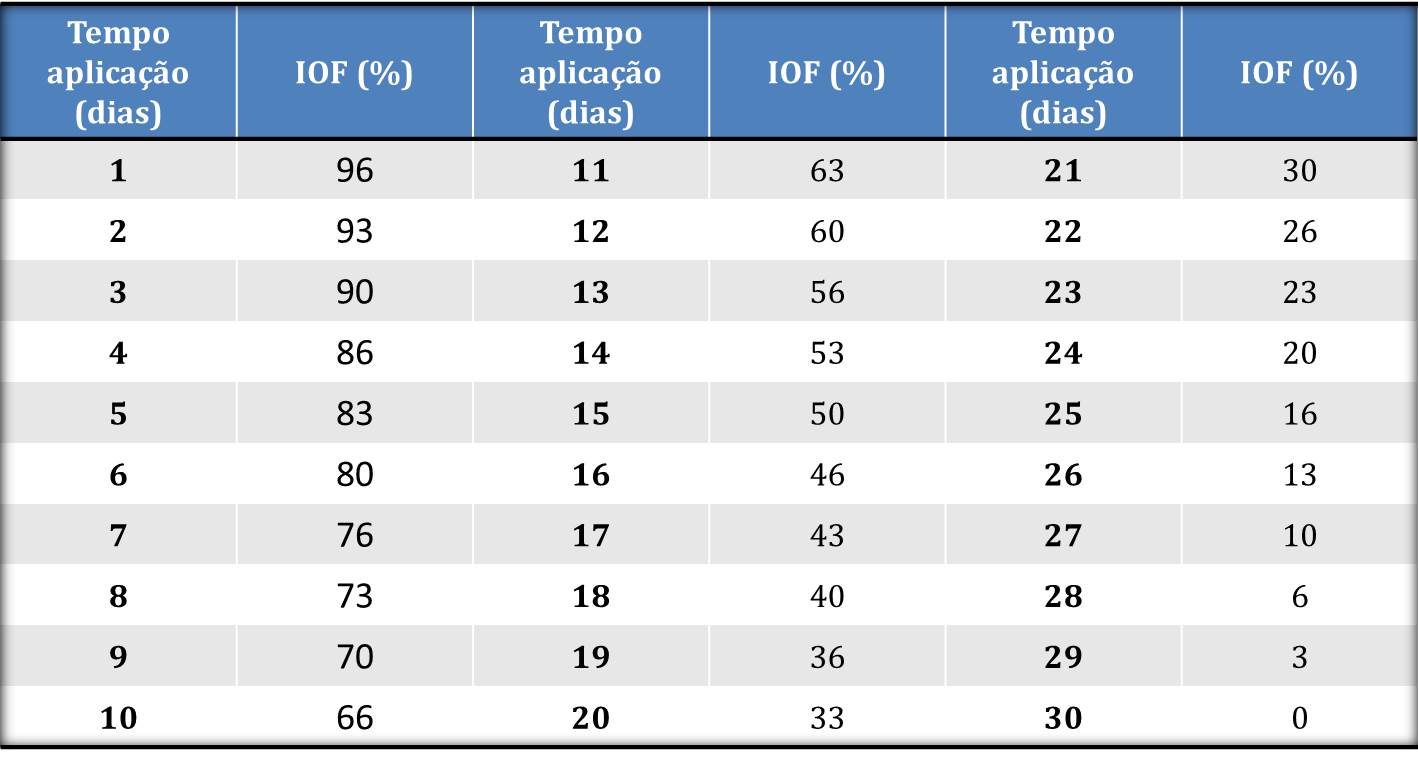

Imposto sobre Operações Financeiras (IOF) nos títulos públicos

É cobrado somente quando o resgate acontece com menos de 30 dias do início da aplicação.

A alíquota é regressiva com o tempo e o imposto incide somente sobre o valor do lucro auferido com a aplicação.

Se o investidor mantiver a aplicação por mais de 30 dias, não pagará nada deste imposto.

Imposto de Renda (IR)

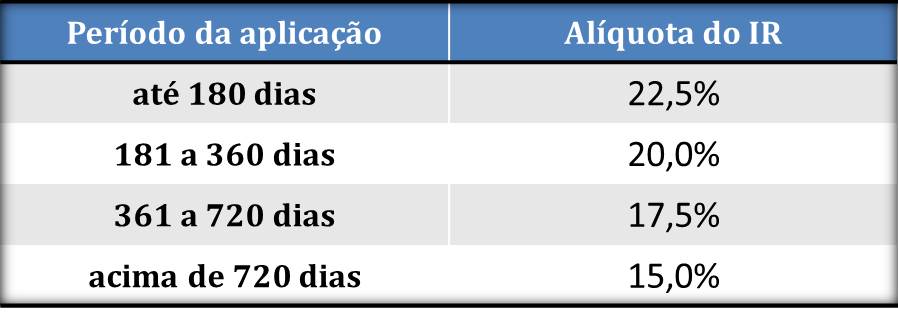

Assim como IOF a alíquota também é regressiva com o tempo e incide somente sobre o valor do lucro do investimento.

A diferença em relação ao IOF é que este imposto sempre será cobrado e não existe um limite para que o investidor seja isento (no caso do IOF, basta manter o investimento por mais de 30 dias e o imposto não será descontado).

A alíquota mais alta é de 22,5% (para aplicações de até 180 dias) e a mais baixa é de 15% (para aplicações acima de 720 dias), conforme pode ser observado na tabela a seguir:

Os valores referentes aos impostos (IOF e IR) são recolhidos pela instituição financeira no momento do resgate da aplicação. Em outras palavras, a importância que o banco lhe paga já vem com os descontos dos impostos.

Ou seja, você não precisa se preocupar em fazer cálculos para saber o quanto deve de imposto e nem imprimir guias para efetuar o pagamento, pois o desconto é feito automaticamente pela instituição financeira.

É importante destacar que os impostos são cobrados somente sobre os rendimentos da aplicação, ou seja, se você aplicou R$ 10.000 e resgatou R$11.000, os impostos incidirão somente sobre os R$ 1.000 que você obteve de lucro.

Além desta tributação, os investimentos no Tesouro Direto sofrem a incidência de duas outras taxas, que não são cobradas nas demais aplicações em Renda Fixa:

Taxa cobrada pela BM&Bovespa

Taxa de custódia de 0,3% ao ano (a.a.), que incide sobre o valor dos títulos e se refere aos serviços de guarda dos títulos e às informações e movimentações dos saldos.

Taxa cobrada pela instituição financeira (agente de custódia)

É livremente pactuada entre a instituição e o investidor, podendo variar de 0,0% a 2,0% do valor total investido.

Riscos

Apesar de não possuírem a garantia do FGC, os títulos públicos são considerados os ativos mais seguros do mercado, pois são garantidos pelo Tesouro Nacional.

Teoricamente, o país só deixaria de honrar seus compromissos se realmente “quebrasse”.

Neste caso, provavelmente toda a economia do país estaria arruinada e os bancos e o próprio FGC, que investe parte do seu dinheiro em títulos públicos, também não seriam capazes de honrar seus compromissos.

Ou seja, se o país “quebrar” e você tomar um calote do Governo Federal, muito provavelmente o FGC também não terá condições de honrar os seus compromissos e, neste caso, não haverá investimento seguro no país. Nem a tradicional Caderneta de Poupança!

Resumo

Aprendemos neste artigo o funcionamento dos investimentos em títulos públicos e as diversas peculiaridades desta aplicação.

Para facilitar a fixação dos conceitos apresentados, preparamos o seguinte resumo:

- O Tesouro Direto negocia títulos públicos federais, por meio da internet, para pessoas físicas.

- Ao comprar um título público você está emprestando dinheiro ao Governo Federal e, em troca, receberá juros.

- Em virtude da aplicação mínima ser de apenas R$ 30, este investimento é tido como o mais democrático do mercado.

- Você possui a opção pela compra de títulos pré-fixados e pós-fixados (Selic e IPCA+).

- O Tesouro Direto garante a recompra diária dos seus títulos públicos, ou seja, o investidor possui liquidez diária e poderá vender antecipadamente os títulos adquiridos.

- Caso o investidor necessite resgatar o título antes do prazo de vencimento, ele pode receber um valor menor ou maior do que fora investido, dependo da oscilação do papel. A única exceção é o Tesouro Selic, que sempre apresenta rentabilidade positiva.

- Para realizar este investimento, você precisa obrigatoriamente abrir conta em uma instituição financeira habilitada (agente de custódia) para intermediar suas transações com o Tesouro.

- Existe a incidência de dois impostos (IOF e IR) e duas taxas (BM&Bovespa e instituição financeira) sobre os investimentos em títulos públicos.

- Apesar de não possuírem a garantia do FGC, os títulos públicos são considerados os ativos mais seguros do mercado.

Após a leitura deste artigo, que tal deixar um comentário com críticas, elogios ou sugestões? A sua opinião é muito importante para a continuidade e aprimoramento de nosso site.

Caso tenha gostado do conteúdo apresentado, você também pode compartilhar nas redes sociais e ajudar outras pessoas a entender melhor o funcionamento dos investimentos no Tesouro Direto.

Data da última atualização desta matéria: novembro de 2015.

Engenheiro apaixonado pelo mundo dos investimentos e finanças pessoais. Conversando com amigos e familiares percebeu a dificuldade das pessoas em gerenciar seu dinheiro e por isso criou este espaço para auxiliar pessoas comuns a tomarem as melhores decisões rumo à prosperidade financeira.

43 respostas

ainda vale a pena investir nisso?

Olá, Daira.

Dependendo do seu perfil, vale sim.

Abraços

Excelente artigo. Estou aprendendo bastante e em breve começarei meus investimentos. Parabéns pelo trabalho.

Rafael,

Parabéns. Este é o caminho.

Estude bastante antes de começar a investir.

Conte com a nossa ajuda.

Um abraço e bons investimentos!

Quango fica o rendimento em cima de 2,500,00?

No tesouro direto?

Antonio,

Vai depender do título escolhido.

Você pode usar nosso simulador de CDB para descobrir o rendimento, já que a base de cálculo é a mesma do tesouro.

Segue o link:

https://megainvestimentos.com/cdb-investimento-simulador-calculadora/

Um abraço e bons invetsimentos!

Tenho que dizer: Que aula!

A cada dia fico mais dedicado a investrir. Mas tenho que dizer, são pessoas como vocês, que desenvolvem esse tipo de conteúdo para edificação que contribuem para grandes mudanças na nossa amada e tão injustiçada nação.

Vocês estão de parabéns. Em uma geração que só aparecem críticos, digo que é uma alegria ver e usufruir do que vocês estao fazendo. Muito obrigado.

Olá, Anderson!

Muito obrigado pela mensagem!

São depoimentos como o seu que nos motivam a manter o blog em funcionamento.

Conte conosco sempre que precisar!

Um grande abraço!

Olá.. adorei as informações.. muito bem explicadas, mas ainda tenho uma duvida: para usar a rentabilidade do título como previdência privada qual seria o melhor investimento? Selic mesmo?? Grata desde já!!

Olá, Pollyana.

Ficamos felizes que tenha gostado do artigo.

Em nossa estratégia pessoal, utilizamos Tesouro IPCA de longo prazo para fins previdenciários.

Contudo, o prazo de resgate deve estar em linha com seus objetivos. Ressaltamos que o resgate antecipado deste título poderá ocasionar perdas ou ganhos, dependendo da marcação à mercado. Mas caso você carregue o título até o vencimento, a taxa pactuada será paga integralmente.

Em nosso livro, detalhamos todas as nossas estratégias de investimentos (curto, médio e longo prazo).

Caso tenha interesse, consulte o link abaixo:

https://megainvestimentos.com/livro/

Um abraço e bons investimentos!

Ok….então melhor aplicar no tesouro IPCA de longo prazo ao invés da previdência complementar né? Valor mínimo tb é de 30 reais?

Olá, Pollyana.

A nossa preferência é pelo Tesouro IPCA de longo prazo (2035 ou 2045).

O valor mínimo destes títulos está em torno de R$36,00.

Um abraço e bons investimentos!

Ok..brigadão!! Sucesso pra vcs!!

Bom Dia gostei do conteúdo muito bom.

estou querendo investir 200,00 reais mensalmente durante 4 anos

qual melhor investimento que devo fazer.

Só vou retirar apos esse período 4 anos.

vlw obg.

Olá, Robson.

Ficamos felizes que você tenha gostado do artigo.

Como você fará aportes regulares, acreditamos que o Tesouro Direto seja uma alternativa interessante.

Te aconselhamos a estudar os seguintes papéis: Tesouro Selic e Tesouro IPCA+.

Um abraço e bons investimentos.

Oi, muito bom o conteúdo e de fácil entendimento. Sou um pouco conservadora e penso que o Tesouro Pré- Fixado seria o mais confiável pra mim, mas fiz algumas simulações e o Tesouro IPCA+ sempre tem uma rentabilidade maior, então acabei ficando na dúvida de qual investimento fazer.

Penso em abrir conta com a Easynvest, ou a XP na opnião de vocês qual seria a ideal?

Caso eu tenha um montante de 100 mil devo dividir ele em varios investimentos diferentes , se sim, quais? Ou o ideal seria deixar na renda fixa mesmo, ex: Tesouro pré-fixado ou tesouro IPCA+ ?

Meu planejamento também é investir 10 mil à parte na bolsa em curto prazo para pegar bem a prática e obter maior conhecimento, estou no caminho correto? Desde já, obrigada pela atenção de vocês e por dividirem seus conhecimentos com pessoas leigas no assunto, assim como eu. Abraços!

Olá, Morgana.

Com relação à corretora de valores, temos conta na Easynvest. Optamos por ela, pois na época em que começamos a investir era a única que não cobrava taxa para o Tesouro Direto. Contudo, ao longo dos anos, a XP deixou de cobrar essa taxa também. Sendo assim, acreditamos que hoje as duas sejam excelentes opções. A XP é a maior corretora independente do Brasil. Já a Easynvest apresenta um layout bastante intuitivo. Resumindo, escolhendo XP ou Easynvest você estará bem servida.

Acreditamos que o ideal seja sempre diversificar. Você pode fazer isso dentro de uma mesma classe de ativos ou em classes distintas. Contudo, para quem está começando, acreditamos que o ideal seja dominar a Renda Fixa primeiro e só depois disso começar a estudar Renda Variável (bolsa). Não coloque um centavo na bolsa sem antes ter estudado bastante uma determinada empresa. Nunca se esqueça disso.

Diante do exposto, você pode tentar diversificar na Renda Fixa mesmo. Você encontra excelentes opções no Tesouro Direto. Além disso, você pode colocar parte do seu patrimônio em bancos de médio porte, com boa saúde financeira.

Sugiro olhar nossa lista de setembro para ter um norte: https://megainvestimentos.com/melhores-investimentos-setembro-2017/

Uma outra sugestão para quem está iniciando na Renda Fixa é o nosso Livro. Lá, detalhamos toda a nossa estratégia de investimentos, inclusive com estratégia para a aposentadoria sem depender do INSS.

Segue o link: https://megainvestimentos.com/livro/

Um abraço e bons investimentos!

Boa noite. Estou procurando informações sobre investimentos e este site foi o melhor que encontrei. Parabéns!

Atualmente tenho optado pela poupança por desconhecimento do mercado; todavia, mais recentemente passei a considerar CDB ou títulos públicos. Meu perfil é conservador – o que justifica minha resistência em trocar a poupança -, mas penso que poderia ter um melhor rendimento para meu dinheiro. O CDB no banco em que sou correntista teve recentemente rendimento menor que a caderneta, por incrível que pareça […], assim, estou bastante indecisa. Easyinvest é realmente segura para investir? E títulos são melhores que CDB?… Agradeço imensamente pela atenção.

Costa,

É sempre gratificante receber elogios dos nossos leitores. Obrigado!

É muito comum vermos CDBs de bancos de grande porte perdendo para poupança. O cenário de redução de juros proporciona este fato.

A Easynvest é uma boa opção para aquelas pessoas que se sentem confortáveis em operar por meio de corretoras independentes (nosso caso).

Como os títulos que você compra via corretora são registrados no seu cpf, você não corre risco de perdê-los em caso de falência da corretora. Neste caso, é só transferir a custódia para outra corretora. Você tem a opção de operar por meio de corretoras de grandes bancos também. Com relação a comparação entre CDB e títulos públicos, não existe melhor nem pior. Existe aquele investimento que melhor se encaixa no seu perfil e necessidade.

Se quiser se aprofundar mais no assunto, sugiro a leitura de nosso livro. Tem uma sequência bem lógica e didática. Acredito que será muito bom para você. https://megainvestimentos.com/livro/

Um abraço e bons investimentos

Ricardo e Haroldo, agradeço pela atenção. Adquiri o livro e estou gostando muito; é objetivo e agradável. Ainda estou considerando a abertura de conta na easyinvest ou xp, mas já decidi quais investimentos prefiro. Embora tenha perfil conservador – como declarei -, não estou contente com o rendimento da poupança, pois beira somente R$ 20mil a.a. Novamente obrigada e sucesso!

Costa, ficamos felizes em saber que gostou do livro e desejamos que consiga melhorar cada vez mais sua vida financeira. Realmente, existem muitas opções mais rentáveis do que a Poupança. Também desejamos sucesso e agradecemos a sua audiência aqui no blog!

olá, boa tarde! Vou poupar de 3 a 5mil reais por mês. Sem previsão para resgate. Tenho conta no Bradesco Prime. Qual investimento aconselharia? Obrigada

Laira, aconselho que procure investimentos em CDB pagando no mínimo 100% do CDI ou LCI pagando a partir de 90% do CDI. Acho difícil encontrar algo desse tipo no Bradesco.

Logo, se não quiser investir via corretoras independentes, o ideal é investir no Tesouro SELIC.

Dê uma olhada na nossa seção “Os 10+” para verificar as taxas praticadas nas corretoras independentes, ok?

Parabéns pela forma como explicam e mostram com exemplos fáceis de entender. Conheci o site sábado (18) para ler sobre CDB e já voltei aqui hoje para tirar dúvidas sobre o LCI e sobre o Tesouro. Obrigada pela ajuda. Abraços, Sônia

Sônia, agradecemos muito a sua audiência e o fato de ter reservado um tempo para escrever esse comentário. Adoramos receber mensagens como a sua!

Olá, boa noite.

Comecei a ler sobre o tema de aplicação em CDB e tesouro direto agora, adorei o site e as respostas são mega didáticas, parabéns.

Me parece, pelo pouco que li, que o melhor custo/benefício para aplicação seja no tesouro SELIC, com resgate preferencialmente após 720 dias, e se possível, jamais antes dos 30 primeiros dias para se livrar do IOF. A minha dúvida é: penso em investir, inicialmente, de 2 a 3 mil reais, com pretensão de resgate de seis meses a um ano em média. O que eu precisaria fazer é “abrir uma conta” na easynvest, por exemplo, e investir o valor escolhido no tesouro SELIC. Dentre o IR + as duas taxas, quantos % de juros que serão retidos, numa média especulativa? Seria esse o melhor investimento? Ou ainda sob essas condições o CDB pode ser uma melhor opção?

Muitíssimo obrigado, desde já!

Diego, obrigado pelo seu comentário. Os títulos públicos, apesar de não terem a garantia de R$ 250.000 do FGC, são considerados os investimentos mais seguros do mercado. Se você for comparar a rentabilidade destes títulos com as opções de CDB dos grandes bancos, verá que os títulos públicos levam vantagem. Entretanto, se comparar com CDBs de bancos de médio porte, verá que os títulos públicos “perdem”.

Se você abrir conta na Easynvest, terá isenção da taxa do agente de custódia. Ou seja, se decidir investir em títulos públicos, o melhor local é mesmo abrir conta na Easynvest ou outra corretora independente com isenção desta taxa. A outra opção seria a XP Investimentos.

Se estiver visando apenas rentabilidade e não precisar da liquidez diária dos títulos públicos, te aconselho a dar uma analisada nas taxas oferecidas pelo Banco Daycoval, onde é possível investir com apenas R$ 1.000 e obter taxas mais atrativas.

Para simular a rentabilidade dos títulos públicos, te aconselho a usar a calculadora do próprio Tesouro Direto (https://www.tesouro.fazenda.gov.br/tesouro-direto-calculadora

olá se eu tiver 10 milhões e quiser investir 5 milhões em taxa selic e 5 milhões em ipca+ pode? no caso da selic como proceder levando em conta o limite de 1 milhão grato!

Ricardo, o limite máximo mensal para aplicação é de 1 milhão de reais, independente se você aplicar em Tesouro Selic ou Tesouro IPCA+. Ou seja, se você aplicar 500 mil reais no Tesouro Selic só poderá aplicar mais 500 mil reais no Tesouro IPCA+ no mesmo mês. Sendo assim, para investir 10 milhões de reais precisará aplicar 1 milhão de reais em 10 meses diferentes. Para venda não há limitação, ou seja, pode vender todos os 10 milhões em apenas um mês. Um abraço!

Olá! Primeiramente gostaria de parabenizar pela belo trabalho!

Se possível, gostaria de uma ajuda na seguinte questão: Estou pensando em investir o valor de R$50.000,00 por três anos, com baixo risco de precisar do dinheiro antes do prazo e estou em dúvida qual seria o melhor investimento: TESOURO PRÉ-FIXADO ou TESOURO SELIC. A minha dúvida é basicamente sobre a projeção de redução da taxa de juros a curto e médio prazo que analistas andam fazendo. Como pretendo deixar o dinheiro investido por três anos, penso que o pré-fixado pode ser mais atrativo nesse cenário. Qual a sua opinião? Uma outra questão que tenho dúvida é se, no caso do pré-fixado, se sou obrigado a retirar o dinheiro no vencimento ou se posso continuar com ele mesmo após esta data. Caso não seja obrigado, pensei em colocar o vencimento para o tempo mínimo necessário para obter uma taxa de administração mais baixa ( 2 anos), mesmo que eu só pretende tirar daqui a 3 anos e assim reduzindo a possibilidade de precisar do dinheiro antes do prazo.

Agradeço desde já!

Renan, o seu entendimento está perfeito. Se você acredita que a Taxa Selic irá cair no futuro (como muito se especula no momento), talvez seja mais interessante investir no Tesouro Pré-fixado. Entretanto, se existe alguma possibilidade de precisar sacar o dinheiro antes do vencimento, o ideal é o Tesouro Selic, pois você garante que não terá perdas em função da variação do preço do título. Se quiser o máximo de segurança para qualquer cenário, pode colocar parte no Tesouro Selic e parte no Tesouro Pré-fixado. Em investimento, não há uma fórmula 100% certa e você precisa casar sua estratégia com seus objetivos de vida. Pelo conhecimento que demonstrou na pergunta, acredito que já está no caminho certo. Em relação à segunda pergunta, você não pode continuar com o título após o vencimento, ou seja, quando o título chega ao término do prazo, o dinheiro volta para sua conta e você precisa escolher outro investimento para aplicar o seu dinheiro.

Boa noite, pessoal

Tenho um valor para investir, mas tenho dúvidas sobre qual investimento escolher. Gostaria de uma ajuda:

– minha ideia é colocar 90% no Tesouro direto modalidade IPCA + juros semestrais (vi um com prazo de retirada 2026 com bom retorno). Mas seria mais vantajosa do que o LCI, vez que este não tem IR?

– para os 10% restantes, penso em ter liquidez maior com esse valor para o caso de emergência, qual seria a melhor opção em relação a poupança?

Obrigada,

Janaina

Jana,

Obrigado pelo comentário.

Particularmente não gostamos de investimentos em Renda Fixa superiores a 5 anos em função das dificuldades em se prever o cenário econômico brasileiro de longo prazo. Sendo assim, talvez a escolha do Tesouro IPCA+ com vencimento em 2026 possa ser revista por você. Mas isto vai do gosto de cada pessoa. Tem muitas pessoas que acham que as taxas atuais estão muito boas e que a tendência é a diminuição, ou seja, para estas pessoas o ideal seria investir agora justamente nestes títulos com vencimentos mais longo.

Em relação à comparação do Tesouro IPCA+ com LCI, por exemplo, realmente temos algumas LCIs com previsão de rentabilidade superior. Sugiro que olhe a nossa seção “Os 10+” onde apresentamos um mapeamento mensal dos 10 melhores investimentos em nossa visão. Talvez você possa dividir esses 90% entre uma LCI e o Tesouro IPCA+ que você julgar mais interessante de acordo com a sua realidade. Como temos a garantia do FGC de até R$ 250.000 aplicado em LCI você estaria segura nesta opção.

A alternativa para a poupança é o Tesouro Selic, a melhor opção do Tesouro Direto para quem pensa em resgatar o título antes do prazo. Apenas sugerimos que espere 30 dias para efetuar o resgate para não pagar IOF.

Qualquer outra dúvida, pode nos contactar novamente.

No site do Tesouro Direto existem diversas instituições financeiras habilitadas, oferecendo taxas de 0,0 a 2,0 % além da possibilidade ou não de compra de títulos pelo site, aplicações programadas, etc. Que critérios além dos apresentados seriam interessantes para comparação na hora de escolher seu agente de custódia? Pois para um leigo como eu, me parece simples demais escolher aquele com a menor taxa e maior conveniência aparente.

Parabéns pela iniciativa e, principalmente, pela clareza e simplicidade das explicações, sempre pertinentes, até me animei a entrar neste mundo desconhecido.

Caio, realmente não tem muito mistério. O ideal é você escolher uma instituição sólida. Além dos bancos tradicionais, gostamos muito da Easynvest e da XP Investimentos. Se você for operar apenas na Renda Fixa, a Easynvest tem a facilidade de não cobrar nenhuma taxa. Para saber se uma instituição é sólida recomendamos que acesse o site do Banco Central e verifique se ela teve lucro ou prejuízo nos últimos balanços divulgados. Você pode fazer essa solicitação diretamente para a instituição selecionada, mas acreditamos que pelo site do Banco Central seja mais confiável. Além disso, é bom que analise as demais opções de investimentos que a instituição oferece e as facilidades de navegação no site. O suporte de atendimento também é um fator a ser levado em consideração, além das questões de pagamento de taxas para transferência de dinheiro de volta para o seu banco. O nosso artigo sobre as corretoras fala um pouco de todos esses aspectos. Se continuar com alguma dúvida mais específica, pode nos procurar novamente. Foi muito bom saber que ajudamos a descomplicar o tema para você!

Meus parabéns pelo site, vocês explicam de uma forma muito fácil e prazerosa de ler! Sucesso!

Caio, cada elogio é uma motivação adicional para seguirmos o trabalho. Obrigado pela sua visita!

Olá, eu vi que é cobrado imposto de renda em cima do rendimento.

Usando o mesmo exemplo que vocês usaram: se o rendimento é de R$1000 e eu resgato acima de 720 dias, é cobrado 15% em cima do rendimento, ou seja, R$150.

Logo o rendimento real são de R$850. Será que existe alguma situação em que esse IR cobrado, o rendimento se igualaria ou ainda seria abaixo da poupança?

Grande abraço e parabéns pelo site!

Rock, pergunta sensacional. No prazo de 1 ano e no cenário atual de alta da inflação (IPCA) e da taxa de juros (Selic), é muito difícil você perder da poupança.

Vamos a mais um exemplo prático, você investe no Tesouro Selic R$ 1.000 e resgata em 90 dias (alíquota mais alta do IR, de 22,5%). Considerando a Selic anual de 14,25%, temos algo próximo de 1,2% ao mês. Em 90 dias, o rendimento total é de R$ 36,00, você paga R$ 8,10 de IR e sobra líquido R$ 27,90, ou seja, o rendimento líquido foi de 2,8% em 90 dias. A poupança rendeu no último ano algo em torno de 8% (ou 0,67% ao mês), em 90 dias você teria então um rendimento líquido de R$ 20,00, ou seja, 2,0% em 90 dias.

Eu usei o Tesouro Selic como exemplo porque ele possui liquidez diária. Mas tem muitos outros investimentos com rentabilidade maior, só que precisam de um tempo maior para o resgate. Portanto, se o Tesouro Selic já ganhou da Poupança, os demais ganharão com mais folga ainda.

Entretanto, tem uma condição específica destes investimentos que pode “matar” a sua rentabilidade e te fazer perder da poupança: é o resgate feito com menos de 30 dias. Neste caso você sofrerá a incidência do IOF! Se resgatar em 5 dias, por exemplo, a alíquota é de 83%!!! Essa alíquota é regressiva com o tempo e você pode consultar na nossa seção de impostos.

Portanto, muita atenção ao IOF.

Conseguimos esclarecer sua dúvida, Rock?

Posso usar o Tesouro Selic como se fosse poupança?

Sim, Gisele. Esse teu entendimento está perfeito. Como o Tesouro SELIC possui liquidez diária com a garantia de que não haverá perda de rentabilidade com a variação deste título e considerando o baixo investimentos inicial (a partir de R$ 30), esta aplicação é ótima para substituir a poupança no atual cenário.

Bom dia, Mas e no caso da baixa da selic esse ano para 12,25% e com a expectativa de baixa para os próximos anos, ainda assim o tesouro selic é uma boa opção?

No meu caso posso abrir mão da liquidez diaria do tesouro selic, qual seria o mais indicado?

Att,

Josiel

Josiel, se você não precisa de liquidez diária, uma alternativa interessante pode ser o investimento em CDBs e LCIs de bancos de menor porte. As rentabilidades são muito mais atrativas. Você encontrará toda a nossa estratégia no livro. Espero que goste da leitura.