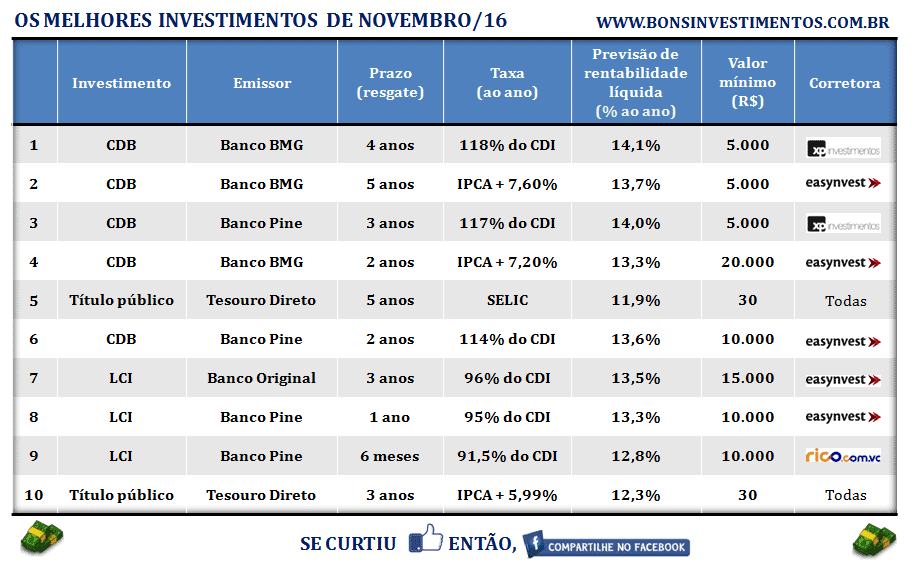

Atualizamos a nossa seção “Os 10+ da Renda Fixa” com o mapeamento dos 10 melhores investimentos para novembro de 2016 na visão do blog “Bons Investimentos”:

Obs.: Mapeamento realizado em 02/nov. Para atualizações e mais opções de investimentos, pode ser realizado o acesso direto ao site das corretoras: Easynvest, XP Investimentos e Rico.

Para aprender a investir através destas corretoras, recomendamos a leitura do artigo “Como investir”.

Previsão de rentabilidade líquida anual

Foram adotadas as seguintes premissas:

- Taxa Selic: +14,00% ao ano (atual)

- CDI: +13,88% ao ano (atual)

- IPCA: +8,48% ao ano (acumulado dos últimos 12 meses)

Obs.: Para consultar os valores atualizados do CDI, SELIC e IPCA, acesse nossa seção específica sobre estes índices.

- Desconto do Imposto de Renda nos investimentos em CDB e Tesouro Direto. Ressalta-se que LCI e LCA são isentas desta tributação.

- Ressalta-se que a Rico e XP Investimentos atualmente estão seguindo a política da Easynvest e não cobram mais taxa para investimentos em LCI e CDB. Entretanto, a Rico ainda permanece com a taxa de 0,10% ao ano para investimento no Tesouro Direto enquanto Easynvest e XP Investimento também não cobram taxa para aplicações em títulos públicos.

Esta previsão serve apenas como ordem de grandeza, pois como visto no artigo sobre os investimentos em Renda Fixa a verdadeira rentabilidade de títulos pós-fixados só é conhecida no momento do resgate do investimento.

Desempenho da poupança

Para fins comparativos, é bom saber que nos últimos 12 meses a rentabilidade da poupança foi de +8,35%.

Segurança é fundamental: lembre-se do FGC

Os investimentos em LCI, LCA e CDB possuem um seguro automático de até R$ 250.000, por CPF e instituição financeira.

Para conhecer ou relembrar as características deste seguro, recomendamos a leitura do nosso artigo específico sobre o FGC.

Obs.: Apesar dos títulos públicos (Tesouro Direto) não serem garantidos pelo FGC, estes investimentos são considerados por especialistas os ativos mais seguros do mercado, conforme explicado no guia sobre o Tesouro Direto.

A escolha por determinado investimento é algo muito particular e não depende exclusivamente da rentabilidade, pois fatores como liquidez (ou seja, o prazo em que você poderá resgatar o dinheiro) e valores mínimos de aplicação devem ser levados em consideração.

Como o nosso blog é 100% gratuito, caso tenha gostado deste material, nosso pedido é o mesmo de sempre: ajude-nos na divulgação, através do compartilhamento deste artigo nas redes sociais.

Data da última atualização desta matéria: novembro de 2016.

Engenheiro apaixonado pelo mundo dos investimentos e finanças pessoais. Conversando com amigos e familiares percebeu a dificuldade das pessoas em gerenciar seu dinheiro e por isso criou este espaço para auxiliar pessoas comuns a tomarem as melhores decisões rumo à prosperidade financeira.

33 respostas

Olá.

Quero investir R$ 130.000,00 no LCI da Caixa

É um bom investimento para mim?

Já li a matéria de vocês à respeito e gostei.

Tenho conta no Itaú, mas penso em abrir na Caixa para investir.

Penso seja mais rentável, e mais clareza.

O que poderiam os senhores me dizer? Alguma sugestão?

Escolhi um bom caminho?

Agradeço a atenção.

Lili

Lili, geralmente as melhores rentabilidades dos grandes bancos são encontradas na Caixa mesmo. Entretanto, é importante ressaltar que existe vida fora dos grandes bancos. Para conhecer algumas rentabilidades de bancos de médio porte, te convido a conhecer nossa seção “10+”, onde mostramos o mapeamento mensal dos melhores investimentos em Renda Fixa em nossa visão. Se quiser se aprofundar no tema, temos um livro abordando detalhadamente toda nossa estratégia de investimentos e as ferramentas que utilizamos para minimizar o risco. Um abraço e obrigado pela participação!

Olá, Qual a diferença de LCI e CDB para investimento, na pratica?

Desde já agradeço!

Rachel, investimento é uma palavra muito ampla e utilizada para incontáveis situações. Por exemplo, se você paga um curso de inglês na intenção de melhorar de emprego e conseguir um salário melhor, podemos dizer que está fazendo um investimento no curso. De forma geral e filosófica, eu definiria investimento como aquilo no qual você emprega tempo ou dinheiro com objetivo de ter algum ganho futuro (seja ganho financeiro ou de qualidade de vida, por exemplo). Dentre deste contexto, LCI e CDB são duas formas de investimento, pois você irá investir o seu dinheiro nestes produtos e receberá futuramente um lucro financeiro em função disto.

Olá, gostaria de entender a coluna, “previsão rentabilidade líquida (por ano)”.

O percentual demonstrado já está líquido de impostos?

Esse percentual seria o valor líquido que eu receberia no ano? Ex: Se eu aplicar 100 reais, e a rentabilidade estiver 14,1%, eu receberia exatamente 14,10 reais no ano ?

E como foi composto esse número? É possível demonstrar uma fórmula como exemplo, da composição desta coluna ? Pois apliquei 118% sobre o CDI e obtive uma rentabilidade maior que mencionado nessa coluna, é provável que esteja sendo considerado algum desconto de imposto ou taxa administrativa nesse percentual e por isso o valor é mais baixo que eu encontrei no meu cálculo. Queria descobrir o que eu estou fazendo de errado.

Obrigado

Ricardo

Ricardo, vamos lá…

A coluna de previsão de rentabilidade líquida já possui o desconto do Imposto de Renda.

A simulação é justamente esta. Se tiver R$ 100 e aplicar em um produto com rentabilidade de 14,1% a.a., você resgatará ao final de 1 ano o valor de R$ 114,10.

Entretanto, é bom ressaltar que, conforme destacado no texto, utilizamos as taxas de CDI, Selic e IPCA vigentes na época da montagem da tabela. Como essas taxas variam e a Selic, inclusive, vem apresentando sucessivas quedas, estes valores servem apenas para você comparar qual a melhor rentabilidade entre os investimentos listados. Lembre sempre que a verdadeira rentabilidade dos títulos pós-fixados só é conhecida no momento do resgate.

Não consideramos nenhum desconto de taxa administrativa em função destas três corretoras apresentarem tarifa zero para investimentos em Renda Fixa (com exceção da Rico que permanece com taxa apenas para o Tesouro Direto).

Vamos à fórmula para o seu exemplo de uma aplicação em um CDB com remuneração de 118% do CDI (considerando o CDI da época de 13,88% ao ano):

Rentabilidade bruta = 118% x 13,88% = 1,18 x 0,1388 = 0,1638 ou 16,38%

Rentabilidade líquida (desconto o imposto de 15,0% em função do prazo de aplicação ser maior do que 720 dias) = 16,38% x (100% – 15,0%) = 0,1637 x (1 – 0,15) = 14%

Você pode ter aplicado um valor sobre 118% do CDI e encontrado um valor maior em virtude da média do CDI no último ano ter ficado acima do valor que utilizamos na época de 13,88%.

Esperamos ter ajudado! Um abraço!

Meu objetivo é iniciar no minimo e chegar ao meu máximo possivel futuramente.conto com a ajuda de voces..obrigado!

Geovane, pode contar com nossa ajuda!

Estou começando a abrir a mente agora em questão de investimento.pra mim que sou iniciante,o que voces me indicariam como um bom investimento com uma boa rentabilidade?

Geovane, se você pretende investir através dos bancos tradicionais, geralmente as melhores rentabilidades estão na Caixa Econômica. Você pode analisar uma LCI, CDB ou Tesouro Direto.

Se pretender obter maiores rentabilidades, pode abrir conta em uma corretora independente e ter a disposição alguns destes investimentos que listamos acima.

Olá pessoal, tenho uma dúvida.

Tenho uma quantia de 10 mil e gostaria de fazer um investimento renda fixa com prazo entre 2 a 3 anos (inicialmente), porém eu gostaria de ir alimentando esses 10 mil mensalmente com o dinheiro que sobrar do meu salário, em qual investimento isso é possível?

Rodrigo, você pode investir essa quantia de R$ 10.000 em um investimento com rentabilidade alta (LCI acima de 90% do CDI ou CDB acima de 110% do CDI, por exemplo) e o dinheiro que sobrar do seu salário você pode investir no Tesouro Direto, pois permite aplicações a partir de R$ 30. Se optar pelo Tesouro Selic, por exemplo, você terá uma rentabilidade de aproximadamente 100% do CDI (muito melhor do que a poupança, mas um pouco inferior aos CDBs de bancos médios). Sugiro que leia nosso manual sobre a Renda Fixa e o Tesouro Direto para aprender um pouco mais sobre estas aplicações, ok?

Boa tarde, pretendo fazer um investimento de 30 mil reais porem tenho algumas duvidas.

1- qual investimento que eu colocando 30 mil posso fazer retiradas mensais apenas do lucros obtidos?

2- corretora ou banco para se investir?

grato

e parabens pelo site!

Eduardo, seguem as respostas:

1 – O investimento mais fácil com esta característica é a Caderneta de Poupança. Entretanto, no Tesouro Selic fosse também consegue fazer retiradas mensais no valor que você desejar.

2 – Nós investimos via corretoras independentes em função da facilidade (tudo feito pela internet), menores taxas, maior variedade de aplicações e rentabilidades mais elevadas. Entretanto, esta é uma decisão muito pessoal e muitas pessoas preferem a sensação de segurança do seu próprio banco.

Obrigado pelo elogio e volte sempre!

Parabéns pelo blog!

Eu encontrei um artigo falando que a Easynvest não anda apresentando bons resultados e que a líder e a XP, que agora adquiriu a Rico, o que podemos esperar dessa fusão? Vale a pena investir na primeira?

Rogerinho, a Easynvest teve um prejuízo em 2014. Em 2015 apresentou lucro e o resultado parcial de 2016 apresenta lucro também. Ou seja, desde 2014 eles vem melhorando os resultados se levarmos em consideração o lucro. Não sei qual foi o tipo de análise que você leu e fica difícil comentar. Mas realmente a XP é a maior corretora independente do mercado. Acredito que a fusão com a Rico seja boa em termos de fornecer ainda mais segurança para os clientes e ruim em função da perda de independência da Rico e diminuição da concorrência.

Olá, estou pensando em fazer um investimento de R$30.000,00 nesse CDB do banco PINE, mas estou com três dúvidas. Gostaria, se possível, que me tirassem estas dúvidas:

1 – É possível retirar o investimento antes do vencimento? Caso sim, o que eu perderia?

2 – É possível fazer aportes? Se sim, pode ser menos que R$30.000,00?

3 – Caso chegue o prazo de vencimento eu sou obrigado a receber o dinheiro ou posso manter o investimento nos termos acordados por mais tempo?

Renan, seguem as respostas:

1) Oficialmente não é possível retirar o investimento antes do vencimento. Já ouvimos histórias de clientes que conseguiram, mas você dependeria de uma negociação direta com a corretora e não sabemos se é fácil, pois nunca fizemos. Então, te aconselho a não contar com esta hipótese de resgate antecipado.

2) Não é possível fazer aportes. Se você investir hoje e amanhã quiser botar mais grana, terá que contratar um novo CDB e respeitar o valor mínimo solicitado e a taxa de remuneração vigente que pode mudar a critério do banco.

3) Você não pode manter o dinheiro aplicado além do prazo vencimento. Ou seja, é obrigado a receber o dinheiro.

Obrigado pela participação aqui no blog. Tendo mais dúvidas, pode nos procurar!

Primeiramente, obrigado pela resposta!

Com relação ao banco Pine, eu vi que ele possui grau de investimento A+. Talvez, dos bancos disponíveis na easynvest, ele seja um dos melhores, tendo em vista suas taxas e o seu rating. Gostaria de saber a opinião de vocês sobre esse banco e se possível fazer um top 3 de bancos que tem apresentado bons resultados nos últimos anos e que estejam disponíveis na easynvest e na xp investimentos.

Estou na dúvida entre investir 30k no CDB do banco pine, pagando 114% por 2 anos ou investir no tesouro selic o mesmo tempo. É a primeira vez que penso em investir fora de bancos grandes e por isso ainda estou inseguro, mesmo sabendo das garantias do FGC.

Agradeço desde já!

Renan

Renan, gostamos muito dos bancos Pine, Original, ABC Brasil, BMG e Daycoval, em função de apresentarem lucros consistentes nos últimos balanços divulgados.

Entre investir no CDB do Banco Pine ou no Tesouro Selic, saiba que o CBD do Pine apresentará maior rentabilidade, mas a vantagem do Tesouro Selic é te dar liquidez diária, ou seja, você não ficará com o dinheiro preso.

É normal ter esse receio no início, mas você está no caminho certo: estudando e melhorando sua educação financeira.

Um abraço!

Boa tarde, esses titulos estão na ordem de melhor rentabilidade? porque percebi que o título em terceiro lugar (BANCO PINE) tem melhor previsão de rentabilidade líquida que o classificado em segundo lugar (BANCO BMG).

Fernanda, para posicionar os títulos não levamos em consideração apenas a melhor rentabilidade. Consideramos, também, o prazo, o indexador (por exemplo: CDI ou IPCA) e o valor mínimo. Por isso realmente pode haver um título com uma menor previsão de rentabilidade numa posição melhor do que um outro título com rentabilidade mais elevada.

boa tarde, todos os bancos desta lista são confiaveis para investir um valor até 250 mil? ou até 420 mil? obrigado

Danilo, esses bancos apresentaram bons resultados (lucros) nos últimos balanços divulgados, entretanto a verdadeira segurança dos investimentos é o FGC. Se não conhece nada sobre este seguro grátis e automático, sugiro que leia nosso artigo sobre o tema. Em relação aos valores, o máximo segurado pelo FGC é R$ 250.000. Logo, não acredito ser prudente investir além de R$ 200.000 em cada banco.

então eu tenho investimentos na caixa em lci que irão vencer o prazo de 2 anos, a taxa de 0.84% queria aumentar ao maximo minha lucratividade, ja li a maioria dos postes daqui

sem correr riscos claro..

Danilo, o mais importante é saber que você pode contar com a cobertura do FGC até R$ 250.000 em cada banco. Além disso, só selecionamos bancos com bons resultados nos últimos balanços para aparecerem na nossa listagem dos “10+”. Mas lembre-se sempre que o verdadeiro seguro é o FGC. Em relação aos grandes bancos, tome cuidado com a LCI do BB, pois está pagando apenas 70% do CDI. Para servir de incentivo, saiba que a Caixa geralmente tem as melhores opções de investimentos dos bancos tradicionais.

Como assim, essa previsao de rendimento para daqui 2 ou 3 anos é furada….certamente ipca e selic nao estrão nestes patamares. Para ficar algo melhor deveriam ter utilizado as previsões do relatório Focus para o futuro no mínimo…

Lasgo, a intenção de informar a previsão de rentabilidade líquida é meramente para dar uma ordem de grandeza para nossos leitores compararem os investimentos pós-fixados baseados nos dados atuais da economia. Para isto fazemos questão de frisar logo abaixo da tabela, quais foram os dados utilizados. Adicionalmente, ainda inserimos a seguinte nota:

“Esta previsão serve apenas como ordem de grandeza, pois como visto no artigo sobre os investimentos em Renda Fixa a verdadeira rentabilidade de títulos pós-fixados só é conhecida no momento do resgate do investimento.”

Para completar, ainda temos em nosso blog uma seção denominada de “índices” onde fazemos a atualização mensal dos principais indexadores dos investimentos pós-fixados e ainda trazemos as informações sobre as expectativas do Banco Central (Boletim Focus) até o final de 2017.

Logo, acreditamos que fornecemos todos os avisos e subsídios para nossos leitores compreenderem em que contexto calculamos aquelas rentabilidades e quais são as previsões oficias para os próximos anos.

Mas, gostaríamos de alertá-lo sobre os perigos de confiar no Boletim Focus emitido pelo Banco Central com um exemplo básico:

– Em janeiro de 2016, quando a Taxa Selic era de 14,25% a.a., o Boletim Focus divulgou relatório informando que a previsão para a Taxa Selic no final de 2016 seria de 15,25% a.a.

Atualmente, já tivemos uma queda para 14,00% a.a. e a expectativa é para encerrar o ano com 13,75% a.a.

Agora, fica a reflexão: se em janeiro de 2016 tivéssemos considerado a previsão do Banco Central de fechar o ano com 15,25% em vez de considerarmos a taxa vigente na época de 14,25% teríamos cometido um erro ainda maior no cálculo das rentabilidades.

Se você pegar as previsões de inflação, verá também que eles sempre erram quando consideram períodos de 1 ano para este indexador.

Então, se até o Banco Central erra nas suas previsões, não seremos nós quem iremos começar a fazer previsões certeiras ainda mais para períodos de 2 ou 3 anos como você mencionou. Absolutamente não é essa nossa intenção com o blog.

Em função de todo este cenário, preferimos utilizar as taxas atuais e dar os devidos avisos, pois a rentabilidade de títulos pós-fixados só será conhecida no momento do resgate. E ponto final.

Entretanto, caso você julgue ter a habilidade de fazer melhores previsões até do que o Banco Central, te convido a sempre que lançarmos os 10 melhores investimentos do mês nos mandar aqui nos comentários quais são suas previsões para a Taxa Selic e inflação e fazer os cálculos corrigidos das nossas rentabilidades já com os descontos do imposto de renda. Acredito que irá enriquecer ainda mais o espaço e servirá de auxílio para muitos leitores.

ÓTIMA RESPOSTA!!!!!

Betânia, o espaço aqui do blog sempre está aberto a novas contribuições. Obrigado pela sua audiência!

Uma dúvida, todos os bancos que oferecem os produtos dentro corretoras: Easynvest, XP Investimentos e Rico tem garantia do FGC no produtos de renda fixa?

Nicole, os investimentos em LCI, LCA e CDB são sempre garantidos pelo FGC até o limite de R$ 250.000, independente do banco ou se é adquirido por uma corretora independente.