O CDB do Banco do Brasil (BB) vem recebendo uma atenção especial pela parcela da população que já se conscientizou sobre as desvantagens de deixar o seu dinheiro parado na Poupança.

Sendo assim, preparamos um guia completo para que você possa decidir se o investimento no CDB do Banco do Brasil é uma boa opção.

Tópicos

O que é o CDB Banco do Brasil?

A sigla “CDB” significa Certificado de Depósito Bancário e, na prática, representa um título de renda fixa emitido por um determinado banco, onde tanto o prazo quanto a remuneração são definidos no momento do investimento.

Traduzindo para uma linguagem ainda mais fácil, ao investir no CDB do BB você estará emprestando o seu dinheiro para este banco e quando solicitar o resgate, receberá este dinheiro acrescido de uma taxa de juros.

Tipos de CDB do BB

O Banco do Brasil disponibiliza três modalidades de investimento em CDB:

- BB CDB Pré: é uma aplicação pré-fixada, na qual a rentabilidade é acordada no momento do investimento e não sofre variação com o tempo.

- BB CDB DI: a remuneração é pós-fixada e dada por um percentual do CDI.

- BB CDB Estilo: a remuneração é pós-fixada, dada por um percentual do CDI e progressiva com o tempo e com o valor da aplicação.

A diferença entre o CDB DI e o CDB Estilo é justamente a questão da rentabilidade progressiva.

No CDB DI, independente do tempo da aplicação, a sua rentabilidade será dada por um mesmo percentual do CDI.

Já no CDB Estilo, quanto maior o tempo que você permanecer com o dinheiro investido, maior será o percentual do CDI.

Valores para aplicação

Os valores mínimos são diferentes para cada um dos CDBs:

- BB CDB Pré: R$ 500.

- BB CDB DI: R$ 500.

- BB CDB Estilo: R$ 10.000.

Prazos

Os prazos também apresentam variações de acordo com o tipo de CDB selecionado:

- BB CDB Pré: mínimo de 30 dias e máximo de 120 dias.

- BB CDB DI: mínimo de 1 dia e máximo de 5 anos.

- BB CDB Estilo: mínimo de 1 dia e máximo de 5 anos.

Resgate

O CDB Pré só apresenta possibilidade de resgate no vencimento, ou seja, o seu dinheiro fica “preso” até o término do prazo escolhido no momento da aplicação.

Já o CBD DI e o CDB Estilo possuem liquidez diária, ou seja, você pode solicitar o resgate antecipado a qualquer momento.

Este resgate antecipado pode ser parcial ou total, mas em ambos os CDBs você precisa deixar um saldo de pelos menos R$ 500 na aplicação.

Exemplo: O investidor que possui R$ 5.000 aplicados no “CDB DI” poderá solicitar resgate parcial de até R$ 4.500.

Caso deseje resgatar R$ 4.800, o saldo final do CDB seria de apenas R$ 200, ou seja, menor do que o mínimo estipulado de R$ 500. Neste caso, o resgate total de R$ 5.000 é a única alternativa.

Tributação em CDB

Todo investimento em CDB possui a incidência de dois impostos:

- IOF (Imposto sobre Operações Financeiras): aplicável somente nos casos onde o resgate ocorre em prazo inferior a 30 dias.

- IR (Imposto de Renda): aplicável em todos os casos, ou seja, não existe período mínimo de carência e todos os investidores em CDB sofrem esta taxação. A alíquota é regressiva com o tempo.

O IOF e o IR são recolhidos na fonte, ou seja, o dinheiro que você recebe após o resgate já vem com todas as deduções.

É importante frisar que as alíquotas destes impostos incidem somente sobre o lucro.

Obs.: Para consultar as alíquotas do IOF e demais informações sobre a tributação em CDB, sugerimos acesso à nossa seção sobre impostos.

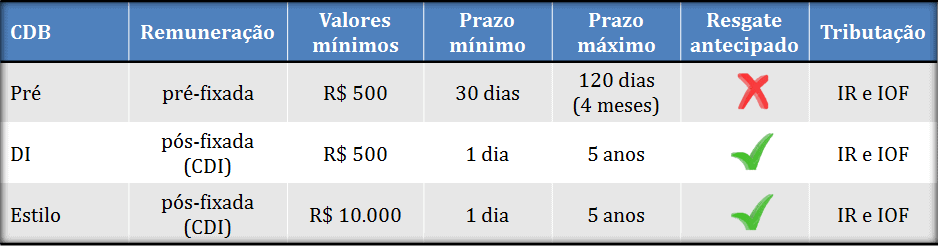

Resumo do CDB BB

Preparamos uma tabela com o resumo das informações apresentadas até o momento para facilitar a fixação e entendimento das características dos CDB’s do Banco do Brasil.

Rentabilidades

Fizemos uma consulta ao Banco do Brasil em maio de 2017 para simular aplicações nas três modalidades de CDB.

Esta consulta foi realizada via aplicativo do banco, e ressaltamos que foi a pior experiência entre os três bancos que já consultamos até o momento: Itaú, Caixa e BB.

Fica registrada aqui nossa sugestão para a melhoria desta parte do aplicativo do Banco do Brasil.

Seguem as rentabilidades obtidas em nossas simulações:

- BB CDB Pré: entre 7,8 e 6,8% ao ano (a depender do prazo escolhido).

- BB CDB DI: 81,5% do CDI, ou seja, 9,0% ao ano.

- BB CDB Estilo: 82,0% do CDI, ou seja, 9,1% ao ano.

Obs. 1: Para estimar a rentabilidade dos investimentos pós-fixados, utilizamos o atual CDI de 11,13% ao ano. Para valores atualizados do CDI, acessar nossa seção específica sobre o tema.

Obs. 2: Para obter a rentabilidade atualizada e personalizada de acordo com o seu perfil de relacionamento com o banco, sugerimos a consulta direta à sua conta (internet banking) ou ao seu gerente. Estas rentabilidades apresentadas foram simuladas pelos autores deste blog em mai/17 e serão atualizadas anualmente.

Infelizmente, não foi possível simular a progressividade na rentabilidade do CDB Estilo em virtude das limitações do aplicativo.

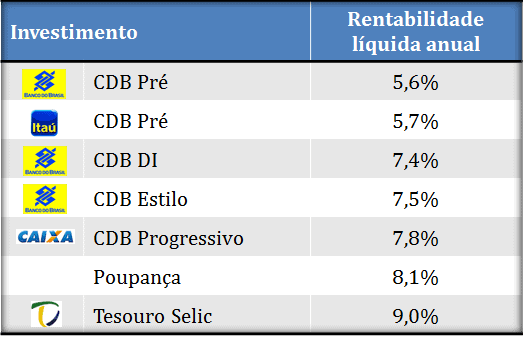

Comparação: “CDB do Banco do Brasil x Outros Investimentos”

Para avaliarmos se o CDB do BB pode ser considerado um bom investimento, faremos confrontos com outras aplicações similares disponíveis no mercado.

Sendo assim, simularemos o rendimento de um investimento de R$ 30.000 pelo prazo de 1 ano (365 dias) nos seguintes produtos:

- Caderneta de Poupança.

- Caixa Econômica Federal (CEF): CDB Progressivo.

- Itaú: CDB Pré.

- Banco do Brasil: CDB Pré, CDB DI e CDB Estilo.

- Tesouro Selic.

Abaixo apresentamos um resumo com as rentabilidades líquidas dos sete investimentos mencionados.

Obs. 1: O rendimento adotado para a poupança foi o acumulado dos últimos 12 meses (jun/16 a mai/17).

Obs. 2: Para a simulação dos investimentos pós-fixados foi adotado CDI de 11,13% ao ano. Para consultar valores atualizados, consulte a seção sobre índices econômicos.

Obs. 3: A rentabilidade líquida já considera o desconto da alíquota do IR nos investimentos onde este imposto se aplica. Entretanto, para o Tesouro Selic foi descontada apenas a Taxa da Bovespa de 0,30% a.a. e não foi descontada a taxa paga para o agente de custódia em função desta ser variável de acordo com o banco ou corretora escolhida.

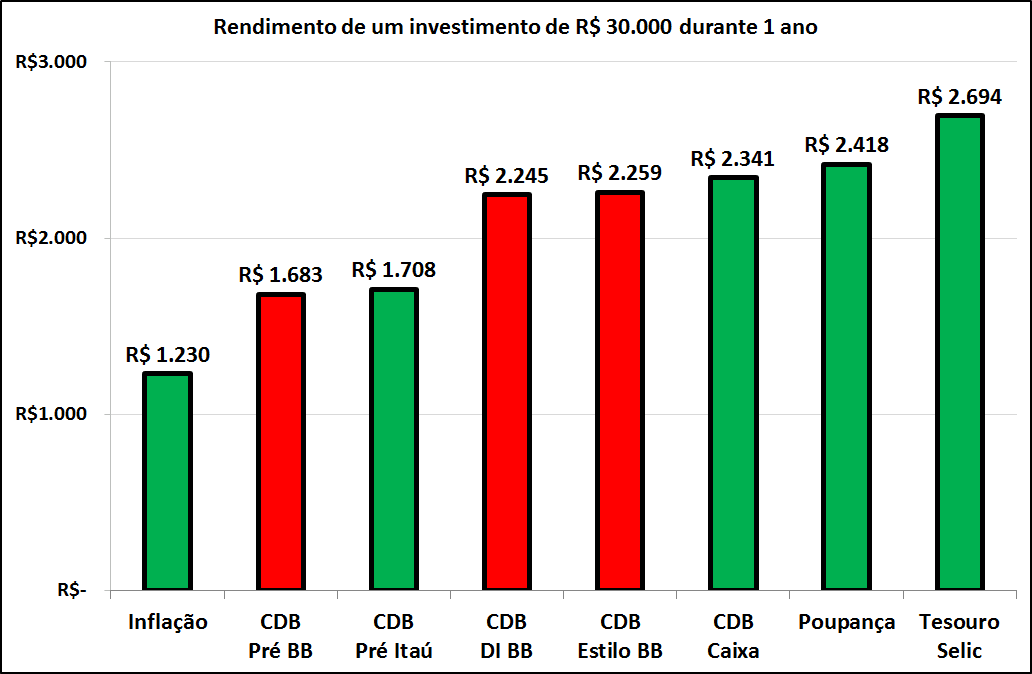

O gráfico a seguir foi elaborado para facilitar ainda mais a comparação entre os investimentos.

Inserimos, também, a variação da inflação (IPCA) dos últimos 12 meses (jun/16 a mai/17): 4,1% ao ano.

Analisando o gráfico, podemos verificar que o investimento em qualquer modalidade do CDB do BB nas condições simuladas perde até mesmo da Poupança, com destaque negativo para a modalidade pré-fixada.

Considerando todos estes fatores, não acreditamos que o investimento em CDB do Banco do Brasil seja uma boa opção uma vez que basta deixar o seu dinheiro na velha conhecida Poupança que a sua rentabilidade será maior.

Entretanto, se você insistir em manter seu dinheiro aplicado em algum CDB do BB, recomendamos a aquisição do “CDB Estilo”, pois além da maior rentabilidade ainda possui liquidez diária.

Simulador do CDB do Banco do Brasil

Para fazer suas próprias simulações, recomendamos o acesso à nossa calculadora de CDB através deste link.

Considerações finais

Vimos neste artigo as principais características do CDB do Banco do Brasil:

- Investimento mínimo de R$ 500 (CDB Pré e CDB DI) ou R$ 10.000 (CDB Estilo).

- Prazo mínimo para resgate de 30 dias (CDB Pré) ou 1 dia (CDB DI e CDB Estilo).

- Prazo máximo de investimento de 4 meses (CDB Pré) ou 5 anos (CDB DI e CDB Estilo).

- Possibilidade de resgate antecipado (total ou parcial) apenas no CDB DI e CDB Estilo.

- Rentabilidade pré-fixada (CDB Pré) ou pós-fixada e atrelada ao CDI (CDB DI e CDB Estilo).

Além disso, constatamos que existem investimentos mais interessantes e rentáveis do que a aplicação em CDB do BB.

Portanto, se você pretende iniciar seus investimentos no Banco do Brasil, sugerimos a revisão de seu planejamento financeiro baseado nas informações deste artigo.

Para conhecer as características de outros investimentos nos principais bancos, recomendamos a leitura de nossa série especial sobre o tema:

- Caixa Econômica Federal: LCI, CDB ou Super X Cap.

- Banco do Brasil: LCI.

Caso você tenha alguma dúvida, elogio ou sugestão, basta deixar seu comentário aqui embaixo, combinado?

Gostou do material? Acha que ele pode ser útil para outras pessoas? Quer nos ajudar na divulgação deste blog? Então, é só compartilhar nossos artigos na timeline do seu Facebook!

Engenheiro apaixonado pelo mundo dos investimentos e finanças pessoais. Conversando com amigos e familiares percebeu a dificuldade das pessoas em gerenciar seu dinheiro e por isso criou este espaço para auxiliar pessoas comuns a tomarem as melhores decisões rumo à prosperidade financeira.

95 respostas

Quanto rende 500reais no CDB ao mês no banco do Brasil

Walter,

Para simular o rendimento de um CDB, você pode utilizar a nossa calculadora.

Segue o link abaixo:

https://megainvestimentos.com/cdb-investimento-simulador-calculadora/

Um abraço e bons investimentos!

vi que o BB não está mais cobrando a taxa de custódia, mas queria ter certeza, se não tem alguma taxa de administração ou algo assim, para por no tesouro direto, ate pq tem o custo para transferir para outras investidoras. Sabe se tem diferença entre o BB e a modal, easy etc.?

Olá, Vitor.

Os grandes bancos estão zerando a taxa de custódia para investimento em Tesouro Direto.

Se não houver nenhuma pegadinha, nos parece uma excelente opção para os correntistas, já que não existirá mais a necessidade de transferir o dinheiro para uma corretora e, com isso, pagar TED/DOC.

Um abraço e bons investimentos!

Boa tarde! Estas estratégias financeiras são somatório encrivel para se tornar um grande economista financeiro ou seja conquistar vários objetivo financeiro. A principal delas não trabalha mas pra ninguém ou seja ser dono do seu próprio dinheiro. Meus parabéns. Ass: João Carlos.

João Carlos,

Muito obrigado pelo comentário.

Um abraço e bons investimentos.

Ola. Gostei muito dos comentários, vou ler o livro de bons investimentos

e vou fazer minha escolha, Obrigado.

Olá, Ribeiro.

Espero que goste do livro.

Fique a vontade para nos escrever em caso de dúvida.

Um abraço e bons investimentos!

Então, qual CDB, CDI, LCA LCI devo investir, de qual instituição bancaria?

Wesley,

Não fazemos indicação de investimento. Contudo, temos uma seção contendo os investimentos que consideramos atrativos de acordo com as nossas premissas de investidor.

Caso tenha curiosidade, acesse o link: https://megainvestimentos.com/melhores-investimentos-novembro-2017/.

Temos também um livro super interessante para quem está começando. Nele, você encontrará toda a nossa estratégia de investimento e como fazemos para maximizar nossos lucros sem abrir mão da segurança: https://megainvestimentos.com/livro/

Gostaria de saber de tem algum investimento SEGURO MELHOR QUE A POUPANÇA POIS ESTOU DESEMPREGADA EU VIVO DOS JUROS DA POUPANÇA EXISTE UM INVESTIMENTO GARANTIDO QUE SEJA BEM MELHOR Q A POUPANÇA

Olá, Daniela.

Teoricamente, os títulos públicos são mais seguros do que a caderneta de poupança, já que são garantidos pelo Tesouro Nacional.

No seu caso, talvez seja interessante investir no Tesouro Selic.

Sugiro que dê uma olhada em nosso artigo: https://megainvestimentos.com/titulos-publicos/

Acreditamos que este material lhe ajudará na tomada de decisão.

Um abraço e bons investimentos

Olá! Que beleza esse site! Eu ia transferir meu dinheiro da poupança para o cdb do bb e vcs me mostraram que não vale a pena. Obrigada!

Olá, Valesca!

Infelizmente, as taxas oferecidas pelos grandes bancos são péssimas. No atual cenário então, chegam a perder para a caderneta de poupança.

Ficamos felizes que o blog tenha lhe ajudado!

Volte sempre!

Se você fica colocando e tirando o dinheiro da conta corrente várias vezes no mesmo mês, compensa investir no CDB estilo para pegar os rendimentos nos dias em que o dinheiro ficar parado na conta corrente. Por exemplo, se você costuma a comprar e vender ações na Bolsa de valores e fica com o dinheiro parado na conta esperando uma boa oportunidade de compra de ações, o CDB se torna vantajoso.

Francisco, obrigado por compartilhar sua estratégia com o CDB Estilo. Acredito que possa ajudar outros leitores em situação parecida.

Boa tarde,

Quer dizer que a poupança é mais atrativa que o CDB?

Atenciosamente,

Felipe, com as taxas simuladas por nós, a Poupança ficou mais atrativa do que o CD do BB. É impressionante, mas é a realidade dos grandes bancos, infelizmente.

Bom dia,

Estou com uma dúvida, e até o momento não consegui encontrar a resposta. Na maioria dos sites é indicado o Tesouro Selic para aplicação, como o melhor investimento, mas se o Tesouro Selic acompanha a taxa selic e possui 4 taxas para serem descontadas se não me engano, ainda é o melhor investimento? Ou esses indicadores só comparam os rendimentos e esquecem das taxas?

Grande abraço e parabéns pelo site.

Rafael, para investimento no Tesouro Direto temos duas taxas: a taxa do agente de custódia (corretora) que pode ser zero ou até 2,00% a.a. nos grandes bancos e a taxa paga para a Bovespa de 0,30% a.a. Para investir no Tesouro Direto não faz sentido operar pelo próprio banco e é melhor investir por uma corretora independente, a não ser que o cliente não possua isenção de taxa para TED. Entretanto, se você for comparar apenas o BB, acredito que sempre será mais vantajoso investir no Tesouro SELIC mesmo com a taxa da corretora do próprio BB do que no CDB.

Leomar, sugiro que consulte diretamente o SAC ou outro canal de comunicação do Banco do Brasil para sanar esta dúvida. Nosso artigo só analisa o investimento no CDB e, infelizmente, não temos qualquer gerência sobre os procedimentos operacionais deste banco.

Esclarecer-me qual o critério adotado pelo BANCO DO BRASIL S/A, pergunto: quando ocorrer os Resgates Parciais ou Totais nas aplicações em Renda Fixa,- nas modalidades em CDB, LCI, LCA, BB REAPLIC e outras,- o Banco executará a liberação em Contas Correntes do valor resgatado, simultaneamente, dentro do horário do expediente Bancário no dia do aniversário da aplicação BB REAPLIC e, quanto ao valor, poderá esse ser movimentado e/ou transferido no mesmo dia através de ‘ TED ‘?

Leomar, sugiro que consulte diretamente o SAC ou outro canal de comunicação do Banco do Brasil para sanar esta dúvida. Nosso artigo só analisa o investimento no CDB e, infelizmente, não temos qualquer gerência sobre os procedimentos operacionais deste banco.

Boa tarde,

Artigo muito bom. Tenho uma poupança de 100.000 no BB e estou querendo comprar meu primeiro imóvel, cujo valor é quase quatro vezes o valor dá minha poupança. Moro de aluguel faz 8 anos, será que era melhor investir meu dinheiro de outro jeito para ele render mais ou aceitar um financiamento e acabar pagando quase o dobro pelo imóvel?

Ana, a escolha entre comprar ou alugar é algo muito pessoal e depende de vários fatores além dos cálculos matemáticos. Se formos nos ater apenas aos cálculos, podemos estimar um rendimento médio anual da poupança em 8,0% e o seu investimento de R$ 100.000 renderia algo próximo de R$ 8.000 por ano. Isto seria suficiente para quitar um aluguel de R$ 650 por mês, mas o seu dinheiro ao longo do tempo perderia valor de compra em função da inflação e do reajuste dos aluguéis.

Se a sua escolha for a compra de um novo imóvel, o mais indicado seria dar a maior entrada possível para diminuir o saldo restante que será financiado e sofrerá a incidência dos juros, pois é muito difícil encontrar um investimento em Renda Fixa que ofereça taxas de rentabilidades maiores do que os juros de um financiamento. Portanto, é mais vantajoso diminuir o saldo do financiamento do que investir esse dinheiro.

Qual eo melhor para investir

Olá, Joel.

Sugerimos a leitura da nossa seção os 10+ da Renda Fixa: https://megainvestimentos.com/melhores-investimentos-fevereiro-2018/

Um abraço e bons investimentos!

oi amigo..hj qual melhor banco p investir em cdb a longo prazo…?? bradesco me ofereceu com inicio de 88% do CDI termina em 96% sendo retroativo…

Wagner, dê uma olhada em nossa seção “Os 10+ da Renda Fixa“. Fazemos um levantamento com algumas opções bem interessantes.

Excelentes informações.

Abraço a todos.

Valeu, Raimundo! Muito obrigado por sua participação!

Informações bastantes valiosas. Vcs estão de parabéns por todas essas orientações.

Grande abraço a todos.

Raimundo, agradecemos sua audiência. Volte sempre!

Artigo bastante esclaredor e de fácil compreensão pra quem não tem muito conhecimento da área financeira!

Parabéns!!

Obrigado, Henrique. É muito bom receber comentários como o seu!

Fiz algumas pesquisas sobre investimento e este site foi o que melhor esclareceu sobre o assunto. Hoje penso que o melhor investimento é o tesouro direto, porém, ainda não entendi como aplicar, bem como declarar no imposto de renda.

Conceição, se você quiser investir no Tesouro Direto pelo Banco do Brasil terá que procurar o seu gerente. Se quiser investir através de uma corretora independente, pode abrir conta na Easynvest, XP Investimentos ou Rico (todo o processo é feito on-line). Para entender um pouco mais sobre o Tesouro Direto, te aconselho a consultar nosso guia. Para entender um pouco mais sobre a declaração no Imposto de Renda, também temos um artigo específico para isto.

Tenho Duas previdências VGBL desde 2012, não pretendo mexer nelas, pois essas foi algo planejado para custeio da faculdade da minha filha no futuro, sabemos que não é muito rentável, mas é uma aplicação que nos educa a sempre tirar uma parte dos nossos rendimentos para aplicar em alguma coisa 🙂

Mais se formos colocar tudo na Balança Todas elas acabam rendendo quase a mesma coisa, pois as que rendem mais acaba sendo FATIADA pelo IR. Por isso que vou continuar com as Previdências, e agora em 2017 vou iniciar os estudos para aplicar também em Tesouro Direto.

Já coloquei o site nos favoritos, muita coisa interessante e com linguagem bem simples, parabens pelos conteúdos aqui exposto \o/

Fábio, o principal você já fez, pois parece ter conhecimento sobre as vantagens e desvantagens de cada tipo de aplicação que possui. Parabéns por investir tempo na sua educação financeira. Em relação ao desconto do IR, com o tempo e aprofundamento do estudo verá que esse é um mito, pois temos alguns investimentos que mesmo após esta tributação ainda continuam rendendo bem acima das demais aplicações. Muito obrigado pela sua audiência e volte sempre!

Bom dia, estou acessando aqui pela primeira vez e estou gostando muito das informações aqui contidas, então queria saber se a Previdência privada do banco do brasil Brasilprev é um bom investimento.

Antônio, infelizmente não somos profundos especialistas em previdências privadas oferecidas pelos grandes bancos. Como não fazemos este tipo de investimento, fica difícil darmos uma opinião realmente útil. É por isso também que nenhum de nossos artigos fala sobre o tema. Preferimos nos ater somente ao que temos propriedade para falar. Desculpe não poder te ajudar, ok? Um abraço!

É péssimo colega. Invista no tesouro direto de longo prazo.

Cícero, obrigado pela sua participação. Realmente a Renda Fixa do BB não está atrativa!