Com a democratização do conhecimento sobre educação financeira, muitos brasileiros migraram seus investimentos da Poupança para o CDB, que é uma forma mais rentável de investimento.

Entretanto, muitas pessoas ainda possuem dúvidas de como conseguir os melhores rendimentos na aplicação em CDB e como fazer a simulação deste investimento.

Sendo assim, preparamos um artigo completo para que você consiga otimizar seus lucros sem abrir mão da segurança da Renda Fixa.

Tópicos

- 1 O que é CDB? Como funciona?

- 2 Valores mínimos para investimento em CDB

- 3 Prazos de aplicação em CDB

- 4 Resgates parciais do dinheiro investido em CDB

- 5 Rentabilidades do CDB

- 6 Onde encontrar os melhores rendimentos?

- 7 Impostos e tributação em CDB

- 8 Como investir em CDB?

- 9 Calculadoras de CDB

- 10 Simulador de CDB pré-fixado

- 11 Simulador de CDB pós-fixado

- 12 Simulador de CDB híbrido

- 13 Qual o melhor investimento: CDB ou LCI?

- 14 Qual o melhor investimento: CDB ou Tesouro Selic?

- 15 Riscos da aplicação em CDB

- 16 Considerações finais

O que é CDB? Como funciona?

A sigla CDB significa “Certificado de Depósito Bancário” e esta aplicação representa um título privado de Renda Fixa emitido exclusivamente por bancos, onde o investidor empresta uma determinada quantia à instituição financeira e, ao final da aplicação, recebe o valor investido mais os juros do período, que dependerá da taxa pactuada no momento da aplicação.

Sendo assim, é estabelecida uma relação de troca entre o investidor e o banco, na qual o investidor é beneficiado através do recebimento de juros, enquanto o banco consegue captar recursos para financiar suas atividades de crédito como empréstimos e financiamentos.

Obs.: A título de curiosidade, destacamos que os títulos emitidos pelo Governo Federal por meio do Tesouro Direto são títulos públicos de Renda Fixa e, neste caso, o empréstimo é feito para o governo.

Valores mínimos para investimento em CDB

Os valores mínimos para investimentos em CDB variam de acordo com a instituição financeira.

Nas aplicações realizadas em CDBs dos grandes bancos, os valores mínimos exigidos são os seguintes:

- Caixa Econômica Federal: R$ 200

- Banco do Brasil: R$ 500

- Itaú: R$ 500

- Santander: R$ 500

- Bradesco: R$ 2.000

Além da opção de investir em CDB destes bancos, é possível também aplicar em CDBs de bancos de menor porte, cujos investimentos iniciais giram em torno de R$ 1.000.

Prazos de aplicação em CDB

Ressaltamos que não existe prazo mínimo para aplicações em CDB.

É possível encontrar CDB com liquidez diária, ou seja, você pode resgatar o seu dinheiro qualquer dia. Por outro lado, o prazo máximo de aplicação costuma ser de 5 anos.

De forma geral, quanto maior o prazo do investimento, maior será também a rentabilidade oferecida pelo banco. Esta é uma maneira da instituição te “premiar” por deixar o dinheiro aplicado por mais tempo.

Ao aplicar em CDB, é importante ter a noção da diferença entre prazo de carência (liquidez) e prazo de vencimento.

Vamos tentar explicar estes conceitos com o seguinte exemplo:

Ricardo investiu R$ 10.000 em um CDB com prazo de carência (liquidez) de 1 mês e prazo de vencimento de 2 anos.

Sendo assim, Ricardo só poderá resgatar o seu dinheiro após o prazo mínimo de 1 mês (carência).

Se precisar do dinheiro após 10 dias, não poderá solicitar o resgate em função da carência / liquidez estipulada de um mês.

Obs.: Neste caso, Ricardo deveria ter optado por um CDB com liquidez diária, pois o prazo de carência é de apenas 1 dia.

Por outro lado, após 2 anos, o dinheiro aplicado e os respectivos juros serão obrigatoriamente depositados na conta de Ricardo em função deste ser o prazo de vencimento estipulado inicialmente com o banco.

Ou seja, o prazo de vencimento é a data na qual você recebe obrigatoriamente o dinheiro aplicado.

É comum alguns CDBs não especificarem o prazo de carência / liquidez, ou seja, nestes casos o resgate se dará apenas no prazo de vencimento.

Resgates parciais do dinheiro investido em CDB

Alguns bancos permitem ao investidor fazer resgates parciais do dinheiro investido em CDB.

Entretanto, devem ser observados o prazo de carência (liquidez) para começar a solicitar resgates parciais bem como o saldo mínimo necessário para manutenção do investimento.

Por exemplo, o “CDB Estilo” do Banco do Brasil apresenta liquidez diária, prazo máximo de vencimento de 5 anos e permite resgates antecipados de qualquer valor desde que o investidor deixe um saldo mínimo de R$ 500 na aplicação.

Rentabilidades do CDB

Em termos de rentabilidade, podemos classificar os investimentos em CDB da seguinte maneira:

- CDB pré-fixado: a rentabilidade é conhecida no momento da aplicação (início do investimento).

Exemplo: CDB com taxa pré-fixada de 10% ao ano.

- CDB pós-fixado: a rentabilidade é determinada de acordo com o desempenho de um indexador e só é conhecida, efetivamente, no momento do resgate da aplicação (final do investimento).

Exemplo: CDB com taxa pós-fixada de 105% do CDI.

- CDB híbrido: a rentabilidade é determinada pela soma de uma taxa pós-fixada com uma taxa pré-fixada. Assim como na modalidade pós-fixada, a rentabilidade só é conhecida no momento do resgate.

Exemplo: CDB com taxa híbrida de “IPCA + 6,50%”.

Neste caso, o indexador pós-fixado é o IPCA e a taxa pré-fixada foi definida em 6,50%. Portanto, a rentabilidade final do CDB será o somatório destas taxas.

O CDB pós-fixado e atrelado ao CDI é o mais comum de ser encontrado nas prateleiras dos bancos e/ou corretoras.

Apesar das rentabilidades das modalidades pós-fixada e híbrida só serem conhecidas com exatidão no momento do resgate em função da variação do indexador (CDI ou IPCA) ao longo da aplicação, é possível fazer uma estimativa de quanto você receberá utilizando os dados históricos e as previsões do Boletim Focus.

Obs.: Temos uma seção específica com o histórico dos principais indexadores da Renda Fixa e outra seção com as respectivas projeções.

Onde encontrar os melhores rendimentos?

A maior parcela dos investidores inicia suas aplicações em produtos de Renda Fixa oferecidos pelo seu próprio banco.

Entretanto, é importante você se conscientizar de que as taxas oferecidas pelos grandes bancos que atuam no Brasil são ruins e, em alguns casos, chegam a ser piores do que a aplicação na famosa Caderneta de Poupança.

Sendo assim, se você tem a intenção de encontrar taxas realmente atrativas, o ideal é investir em bancos de médio porte, seja através de abertura de conta diretamente na instituição ou em corretoras independentes.

Gostaríamos de ressaltar que o CDB do Banco do Brasil oferece uma taxa em torno de 80% do CDI, enquanto a Caixa Econômica Federal possui taxas que variam de 90 a 100% do CDI.

Porém, se olharmos para as “prateleiras” dos bancos de médio porte, encontraremos facilmente CDBs remunerando acima de 110% do CDI.

Como muitas pessoas tem medo de sair dos grandes bancos por falta de conhecimento, é importante que você aprenda a selecionar as melhores opções para investir o seu dinheiro.

Impostos e tributação em CDB

Todo investimento em CDB está sujeito ao pagamento de dois impostos, a saber:

- IOF (Imposto sobre Operações Financeiras): aplicável somente nos casos onde o resgate ocorre em prazo inferior a 30 dias. A alíquota é regressiva com o tempo.

- IR (Imposto de Renda): aplicável em todos os casos, ou seja, todos os investidores que optarem por CDB sofrerão esta taxação. A alíquota também é regressiva com o tempo.

Os valores referentes a estes impostos são recolhidos pela instituição financeira no momento do resgate da aplicação.

Ou seja, o valor pago pelo banco já vem com os descontos dos impostos e você não precisa se preocupar em fazer cálculos para saber o quanto deve e nem imprimir guias para efetuar o pagamento.

Lembramos também que estes impostos são cobrados somente sobre o lucro bruto do CDB, ou seja, se você investiu R$ 1.000 e o saldo bruto final da sua aplicação foi de R$ 1.500, os impostos incidirão somente sobre os R$ 500 que você obteve de lucro.

Ressalta-se que além destes impostos não é cobrada nenhuma outra taxa para investimentos em CDB, ao contrário do “come-cotas” dos fundos de investimentos e das taxas do Tesouro Direto.

Como investir em CDB?

Existem duas formas de você investir em CDB:

- Diretamente: através da abertura de conta no banco emissor do CDB.

- Indiretamente: através da abertura de conta em uma corretora independente.

Se existe a chance de realizar o investimento diretamente no banco, qual a razão de fazer a aplicação via corretora?

A vantagem de investir através de corretoras independentes é que estas funcionam como “pontes” entre o investidor e os diversos bancos.

Ou seja, enquanto no banco você só possui a opção de escolher os produtos daquela instituição, na corretora você tem acesso a um leque maior de opções de investimento, já que estas oferecem produtos de diferentes bancos.

Desta forma, o investidor amplia o “cardápio” e não precisa abrir conta em vários bancos para comparar os diversos investimentos.

Calculadoras de CDB

A seguir, apresentaremos três calculadoras para você simular o seu investimento em CDB.

A utilização dos simuladores é simples, basta preencher todos os campos marcados com o sinal “+” que os demais campos serão calculados automaticamente.

Para os indexadores pós-fixados (CDI e IPCA), você poderá utilizar os valores atuais ou as previsões do mercado consultando nossa seção sobre índices econômicos ou mesmo especular qualquer valor da sua cabeça.

O prazo da aplicação deve ser informado tendo como unidade “anos”. Sendo assim, se você quiser simular um investimento de 6 meses deverá inserir o número 0,5.

Ou seja, para converter de meses para ano basta fazer a divisão dos meses por 12.

Boa diversão!

Simulador de CDB pré-fixado

Simulador de CDB pós-fixado

Simulador de CDB híbrido

Atenção: Os simuladores possuem a intenção de uso educativo. Toda e qualquer decisão tomada após as simulações é de exclusiva responsabilidade do leitor.

Conforme ressaltado anteriormente, em investimentos pós-fixados, você só saberá a exata rentabilidade no dia do vencimento da aplicação em função das variações dos indexadores.

A Taxa CDI, por exemplo, é calculada e divulgada diariamente pela CETIP. Ou seja, qualquer mudança afeta a sua rentabilidade já no dia seguinte.

Portanto, os valores encontrados nestes simuladores devem ser entendidos como uma ordem de grandeza da sua rentabilidade, que poderá ser ligeiramente diferente de nossos cálculos.

Qual o melhor investimento: CDB ou LCI?

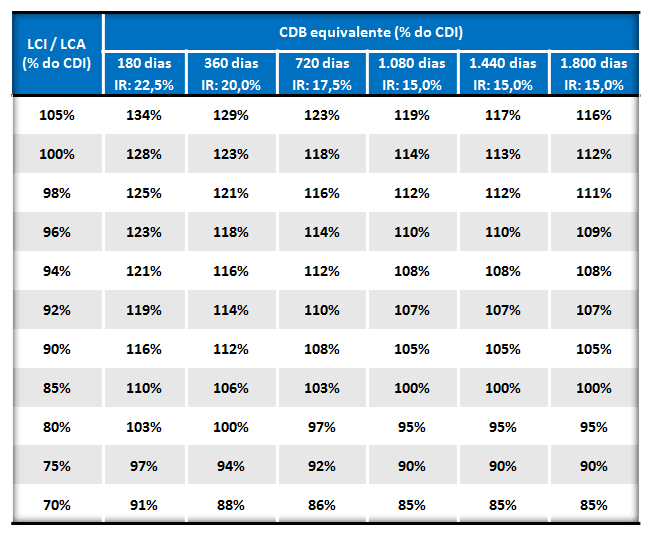

Uma das principais dúvidas dos investidores é como comparar a rentabilidade da LCI com a do CDB, uma vez que os investimentos em LCI são isentos do pagamento de impostos.

É importante acabar com o mito de que um investimento com incidência de impostos é menos atrativo do que outro investimento com isenção, pois, na prática, é possível encontrar excelentes CDBs, que muitas vezes remuneram acima de diversas LCIs disponíveis no mercado.

Sendo assim, como o mais frequente é encontrar LCIs e CDBs pós-fixados e atrelados ao CDI, preparamos uma tabela para facilitar sua vida na hora de fazer as comparações.

Para utilizar esta tabela de forma adequada, basta saber qual o período da aplicação e verificar as taxas equivalentes de LCI e CDB.

Obs.: Foi utilizada a fórmula de juros compostos para a confecção desta tabela.

A tabela nos indica, por exemplo, que uma LCI pós-fixada com rentabilidade de 100% do CDI será igual a um CDB com rentabilidade de 123% do CDI no prazo de 360 dias ou 118% do CDI no prazo de 720 dias.

Vamos a mais um exemplo para fixar o entendimento da tabela:

Qual seria o investimento com melhor rentabilidade, considerando o prazo de 720 dias: LCI de 98% do CDI ou CDB de 118% do CDI?

Basta consultar a tabela e verificar que para o prazo de 720 dias, o CDB precisa ter rentabilidade superior a 116% do CDI para ganhar de uma LCI de 98% do CDI.

Logo, neste caso específico, a rentabilidade do CDB de 118% do CDI será melhor do que a rentabilidade da LCI de 98% do CDI.

Para comparar a rentabilidade de LCI e CDB pré-fixados, você poderá utilizar as seguintes fórmulas:

Valor líquido resgatado na LCI: Valor aplicado x (1 + taxa de juros) período

Valor bruto resgatado no CDB: Valor aplicado x (1 + taxa de juros) período

Desconto do IR: (Valor resgatado bruto – Valor aplicado) x Alíquota IR

Valor líquido resgatado no CDB: Valor resgatado bruto – Desconto do IR

Qual o melhor investimento: CDB ou Tesouro Selic?

Outra dúvida frequente refere-se à comparação entre o investimento em CDB e Tesouro Selic.

Além da incidência dos mesmos impostos do CDB (IOF e IR), o Tesouro Selic apresenta mais duas taxas:

- B3 (antiga BM&FBovespa): 0,3% ao ano.

- Corretora ou banco pelo qual você investe: pode variar de 0,0 a 2,0% ao ano.

Obs.: Nas principais corretoras independentes, o cliente tem isenção desta taxa.

A rentabilidade do Tesouro Selic é dada pela Taxa Selic Over, que é praticamente idêntica ao CDI.

Obs.: A Taxa Selic Over é calculada diariamente e normalmente fica ligeiramente abaixo da Meta Selic.

Portanto, como o investimento no Tesouro Selic possui no mínimo mais uma taxa adicional de 0,3% ao ano paga para a B3 é possível afirmar que:

Todo CDB com remuneração igual ou superior a 100% do CDI será mais rentável do que o Tesouro Selic.

Obs.: Estamos comparando apenas a rentabilidade e, portanto, não levamos em consideração fatores como segurança do banco escolhido, liquidez do investimento ou valores mínimos de aplicação.

Se você quiser comparar o Tesouro Selic com um CDB pré-fixado, te aconselhamos a utilizar as fórmulas apresentadas no item anterior.

Riscos da aplicação em CDB

O principal medo de qualquer investidor é a falência do banco no qual aplicou o seu dinheiro. Portanto, o principal risco de qualquer CDB está na saúde financeira do banco emissor deste título.

Entretanto, os investimentos em CDB possuem um seguro grátis e automático chamado de FGC (Fundo Garantidor do Crédito).

O FGC tem como principal função proteger o dinheiro dos correntistas e investidores que colocam recursos em determinados produtos oferecidos por bancos e instituições financeiras.

Obs.: Além dos investimentos em CDB, o FGC também cobre aplicações em LCI e LCA. Os títulos públicos do Tesouro Direto não possuem a garantia do FGC.

O limite máximo garantido pelo FGC é de R$ 250.000 (duzentos e cinquenta mil reais), por CPF e por instituição financeira.

Ou seja, se você tiver R$ 300.000 para investir, o aconselhável é escolher dois bancos diferentes e distribuir R$ 150.000 em cada, para garantir a segurança de todo o seu dinheiro.

Caso você não conheça as características deste seguro, te convidamos a ler nosso artigo específico sobre o FGC.

Considerações finais

Vimos neste artigo os principais tópicos sobre o investimento em CDB:

- O que é e como funciona o investimento em CDB

- Valores mínimos e prazos de aplicação

- Tipos de rentabilidade

- Como investir

- Impostos e tributação

- Simulador de CDB

- Comparativo entre CDB, LCI e Tesouro Selic

- Riscos do investimento

Se você ainda ficou com alguma dúvida ou se quer fixar ainda mais os conceitos apresentados neste artigo, aconselhamos que veja o vídeo abaixo onde o economista Samy Dana explica de forma rápida e objetiva o funcionamento das aplicações em CDB.

Esperamos que a leitura deste material tenha sido agradável e útil para você aprimorar seus conhecimentos neste tipo de aplicação.

Tentamos utilizar uma linguagem simples e com diversos exemplos para facilitar a sua compreensão.

Se você chegou até o final deste artigo, parabéns! Isto mostra que você preza pela leitura para ampliar seus horizontes.

Para consultar informações sobre demais investimentos, acesse nossos artigos específicos:

Caso você tenha gostado deste material e acredite que ele possa ser útil para melhorar a saúde financeira de seus amigos e familiares, que tal compartilhar e marcá-los no Facebook?

Fique à vontade para fazer sugestões, elogios e reclamações! Para isso, basta deixar um comentário aqui embaixo. Teremos grande felicidade em receber a sua mensagem!

Última atualização desta matéria: outubro de 2017.

Engenheiro apaixonado pelo mundo dos investimentos e finanças pessoais. Conversando com amigos e familiares percebeu a dificuldade das pessoas em gerenciar seu dinheiro e por isso criou este espaço para auxiliar pessoas comuns a tomarem as melhores decisões rumo à prosperidade financeira.

13 respostas

Bom dia,sempre usei essa calculadora para fazer meus investimentos.porém a calculadora sumiu.uma pena.não sei se é por causa do adobe flash,mas sumiu.

Obrigado por avisar, Willian.

Você pedir para o nosso suporte dar uma olhada e consertar.

Abs

Boa tarde Ricardo.

Tenho $ 54.000,00, e estou em dúvida se aplico no cdb a uma taxa 100% do CDI, ou no LCI com uma taxa de 89% por 361 dias. Poderia me orientar?

Olá, Tânia.

Você pode utilizar nossos simuladores para avaliar qual seria o investimento mais rentável.

Seguem os links:

https://megainvestimentos.com/cdb-investimento-simulador-calculadora/

https://megainvestimentos.com/lci-investimento-simulador-calculadora/

Se tiver alguma dúvida, basta nos chamar.

Um abraço

ahhh…

Para esta condição de investimento, a LCI será mais rentável.

Abs

Olá Cids,

PA-RA-BÉNS!!!

Excelente artigo. Muito esclarecedor e de fácil assimilação.

Infelizmente, passei pela mesma situação do colega Otávio Castro: levado no bico por uma grande instituição financeira… Porém, lição aprendida… Aprendi que, com o FGC, não temos com o que nos preocupar se a IF for uma grande ou uma pequena, até mesmo uma Digital…

Hoje faço alguns investimentos pelo Poupa Brasil que é muito confiável. Fica a dica.

Abracos4e, mais uma vez, parabéns pelos esclarecimentos.

Jairo Ferreira

Olá, Jairo.

Muito obrigado pelas palavras elogiosas.

Conte conosco sempre que precisar.

Um abraço e bons investimentos!

Olá Ricardo!

Primeiramente parabéns pelo simulador e pelo texto, foi o mais esclarecedor e com vocabulario mais fácil que li sobre CDBs 🙂

Entretanto, ainda tenho uma duvida sobre a rentabilidade de CDB pos fixado.

Pretendo investivr em um CDB com rentabilidade de 114 %do CDI, agora em janeiro, com vencimento em 12/01/2021.

Minha duvida é: em que momento os juros são acrescidos ao valor do investimento? A cada 12 meses?

Ex: Caso eu invista hoje, 12/01/19, em 12/01/20 será acrescido o percentual CDI do acumulado dos ultimos 12 meses da taxa? E após 24 meses novamente, sobre o ultimo valor atualizado?

Espero que tenha sido clara na minha dúvida. Abraços!

Olá, Camilla.

Fico feliz que o artigo tenha lhe ajudado a entender um pouco mais sobre os CDBs.

Os juros são acrescidos após cada dia útil, até o prazo final de aplicação.

Isso ocorre porque o CDI é calculado ao final do expediente bancário.

Como a taxa diária é muito pequena, convencionou-se divulgá-la de forma anualizada.

Para constatar nossa afirmação, basta observar diariamente o saldo da sua aplicação que você perceberá que ele aumenta de terça à sábado.

Caso não tenha ficado claro, sugerimos a leitura do artigo abaixo, que fala justamente deste assunto:

https://www.investpedia.com.br/artigo/O+que+e+CDI+Certificado+de+Deposito+Interfinanceiro.aspx

Um abraço e bons investimentos!

Obrigada pela resposta!

De nada, Camilla!

Muito bom!!

Corrigindo excelente artigo, apos uma decepção em uma agência bancaria “x”, que não vale a pena divulgar!! É que “acordei”, minha gerente me levava no “bico” vendia gato por lebre..

Fui enganado!! arrependo amargamente!! não adianta de nada poupar se não temos conhecimento de investimentos rentaveis!!!

Hoje dou muito trabalho pra todos os gerentes” aconcelho minha familha e indico os melhores investimentos!!!

Olá, Otavio.

Infelizmente, grande parte dos gerentes de banco só estão preocupados em bater meta e, com isso, receber as comissões.

Desta forma, ele sempre vai tentar te empurrar algo que seja excelente para o banco, mas não tão bom para você.

Ficamos felizes que você tenha assumido as rédeas dos seus investimentos. Este é o melhor caminho.

Um abraço e bons investimentos!